Księgowość automatyczna to oszczędność czasu i pieniędzy!

W naszej aplikacji księgowość automatyczna jest prosta i intuicyjna. Rozumiemy jednak, że niektóre terminy księgowe mogą być dla Ciebie niezrozumiałe, stąd poniższy poradnik, jak poruszać się po naszej aplikacji.

Spis treści:

- Jak zaksięgować fakturę?

- Jak zaksięgować pozostałe dokumenty?

- Jak dodać majątek?

- Jak dodać pojazd?

- Jak rozliczyć podatki oraz ZUS?

- Jak wysłać ZUS DRA?

- Aktywacja e-Płatnika

- Subskrypcja księgowości online w Faktura.pl

Jak zaksięgować fakturę?

Księgowanie faktury odbywa się wraz z jej wystawieniem. Aby wystawić fakturę należy:

- Wprowadzić NIP kontrahenta (jeżeli dane jego firmy nie pobiorą się z GUS, wówczas trzeba je uzupełnić ręcznie, po wprowadzeniu danych kontrahenta i wystawieniu faktury kontrahent automatycznie doda się do listy kontrahentów),

- Wprowadzić produkty,

- Wprowadzić formę zapłaty oraz jej termin,

- Wprowadzić rachunek bankowy, na który ma zostać wykonany przelew.

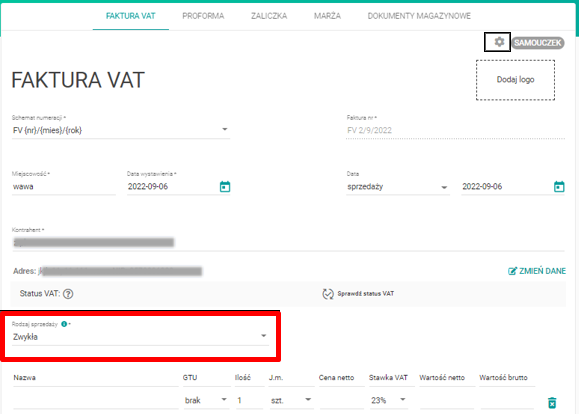

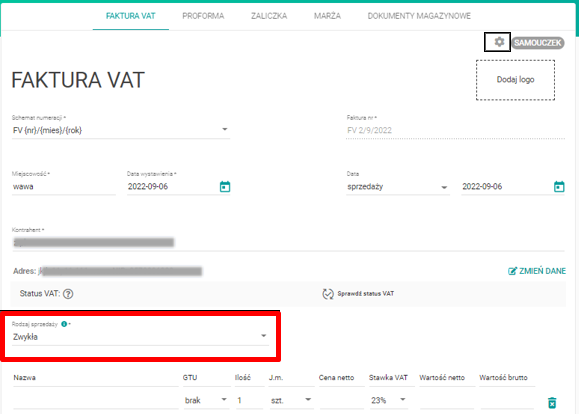

Przy księgowaniu należy dodatkowo wybrać rodzaj sprzedaży w tym miejscu.  Rodzaje sprzedaży do wyboru:

Rodzaje sprzedaży do wyboru:

- Zwykła,

- Usługi budowlane lub budowlano-montażowe dla firm,

- Usługi telekomunikacyjne, najmu, dzierżawy, leasingu, usług ochrony i dozoru, stałej obsługi prawnej i biurowej,

- Ochrona osób oraz usługi ochrony, dozoru i przechowywania mienia,

- Dostawa książek drukowanych dla firm,

- Dostawa energii elektrycznej,

- Opinia biegłego sądowego na rzecz sądów i prokuratury.

A w przypadku kontrahenta zagranicznego inne:

- Usługa – opodatkowana w Polsce,

- Usługa – opodatkowana w kraju nabywcy,

- Towar.

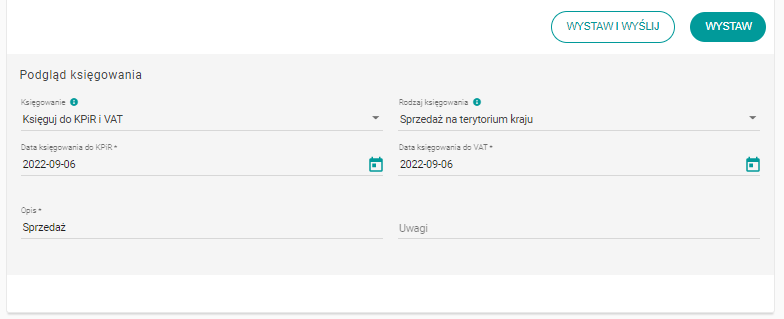

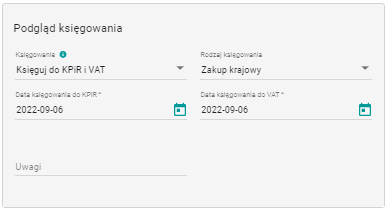

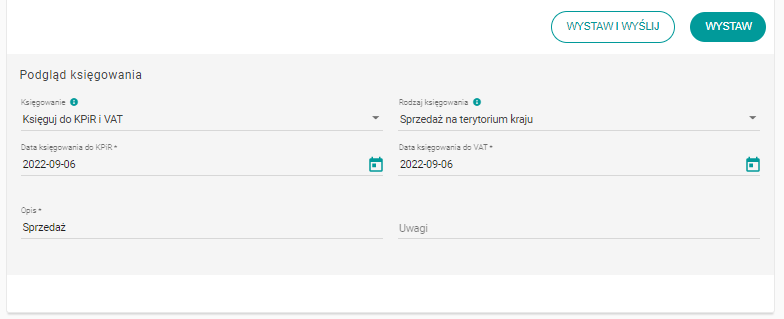

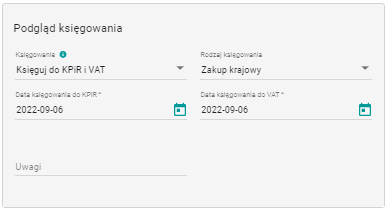

Poniżej przycisku Wystaw masz dostęp do widoku księgowania – po zapisaniu dokumentu faktura jednocześnie się wystawi i zaksięguje. Pola w części Podgląd księgowania uzupełniają się automatycznie ale zawsze możesz je zmienić. W tej części określany jest sposób księgowania (np. do KPiR i VAT)

- Księgowanie – czy dokument ma być zaksięgowany do np. do KPiR i VAT

- Rodzaj księgowania – jak dokument ma być zaksięgowany w VAT

- Data księgowania do KPiR/PPE

- Data księgowania do VAT

- Opis i uwagi

Rodzaj sprzedaży:

Rodzaj sprzedaży:

- Zwykła – faktura księgowana jest w rejestrze VAT w dacie sprzedaży lub jeśli płatność nasępiła wcześniej w dacie zapłaty w odniesieniu do otrzymanej płatności. W przypadku gdy sprzedaż dotyczy dostawy towarów lub świadczenia usług wymienionych w załączniku nr 15 ustawy o VAT oraz wartość brutto transakcji wynosi co najmniej 15 tys. zł. w ustawieniach faktury należy zaznaczyć Split Payment (MPP).

- Usługi budowlane lub budowlano-montażowe dla firm – faktura księgowana jest w rejestrze VAT w dacie wystawienia (w przypadku sprzedaży na rzecz osób prywatnych należy wybrać schemat Zwykła). W przypadku gdy sprzedaż dotyczy dostawy towarów lub świadczenia usług wymienionych w załączniku nr 15 ustawy o VAT oraz wartość brutto transakcji wynosi co najmniej 15 tys. zł. w ustawieniach faktury należy zaznaczyć Split Payment (MPP).

- Usługi telekomunikacyjne, najmu, dzierżawy, leasingu, usług ochrony i dozoru, stałej obsługi prawnej i biurowej – faktura księgowana jest w rejestrze VAT w dacie wystawienia.

- Ochrona osób oraz usługi ochrony, dozoru i przechowywania mienia – faktura księgowana jest w rejestrze VAT w dacie wystawienia.

- Dostawa książek drukowanych dla firm – faktura księgowana jest w rejestrze VAT w dacie wystawienia (w przypadku sprzedaży na rzecz podatników - firm; przy sprzedaży na rzecz osób prywatnych należy wybrać schemat Zwykła).

- Dostawa energii elektrycznej – faktura księgowana jest rejestrze VAT w dacie wystawienia.

- Opinia biegłego sądowego na rzecz sądów i prokuratury – faktura księgowane tylko do rejestru VAT w momencie otrzymania części zapłaty a pozostała część księgowana jest według wcześniejszej daty sprzedaży lub wystawienia.

- W przypadku gdy kraj kontrahenta jest spoza Polski

- Usługa – opodatkowana w Polsce – w przypadku kontrahentów zagranicznych faktura księgowana jest jako sprzedaż krajowa w rejestrze VAT w dacie sprzedaży lub jeśli płatność nasępiła wcześniej w dacie zapłaty w odniesieniu do otrzymanej płatności.

- Usługa – opodatkowana w kraju nabywcy – w zależności od kraju kontrahenta:

- Kontrahent z UE - wewnątrzwspólnotowe świadczenie usług - świadczenie usług w UE - dotyczy świadczenia usług z art. 28b ustawy o VAT (np. usługi informatyczne czy marketingowe) na rzecz firm (podatników) z innych krajów UE.

- Kontrahent nie z UE – świadczenie usług poza terytorium kraju na rzecz kontrahenta nieprowadzącego działalności na terenie UE. Stawkę stosuje się bez względu na to, czy kontrahent jest konsumentem czy prowadzi działalność.

- Towar – w zależności od kraju kontrahenta:

- Kontrahent z UE - wewnątrzwspólnotowej dostawy towarów - sprzedaży towarów na terenie UE. W tej sytuacji sprzedawca nie płaci podatku należnego VAT.

- Kontrahent nie z UE - przypadku eksportu towarów – sprzedaży towarów poza kraje UE. Sprzedawca nie płaci podatku należnego VAT pod warunkiem, że posiada dokument potwierdzający wywóz towaru z kraju tzw. SAD.

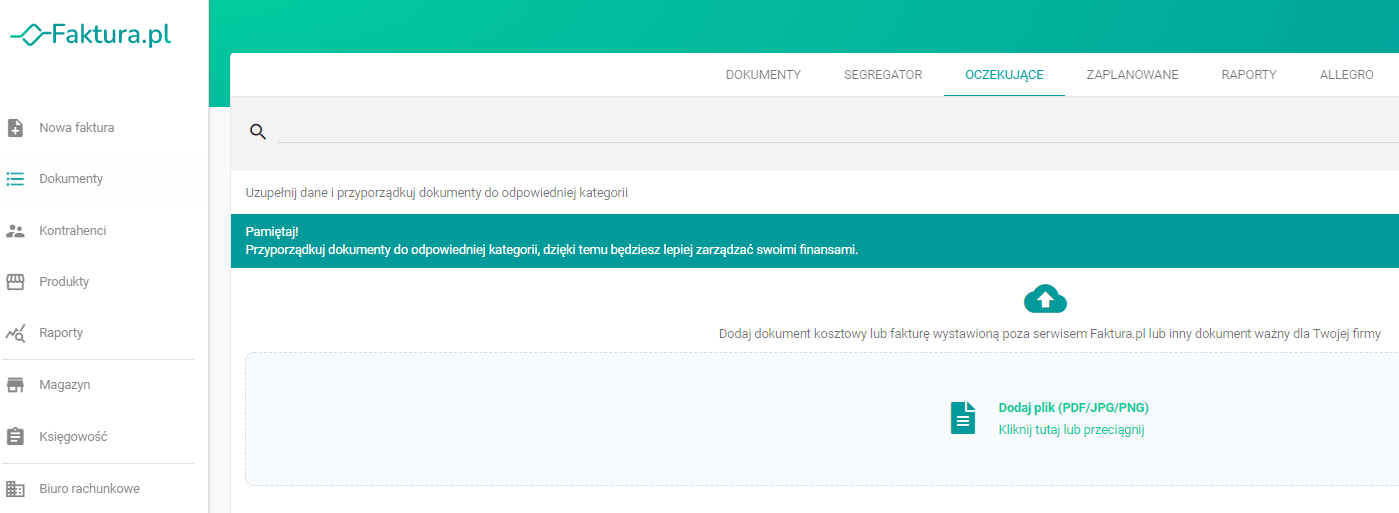

Jak zaksięgować pozostałe dokumenty?

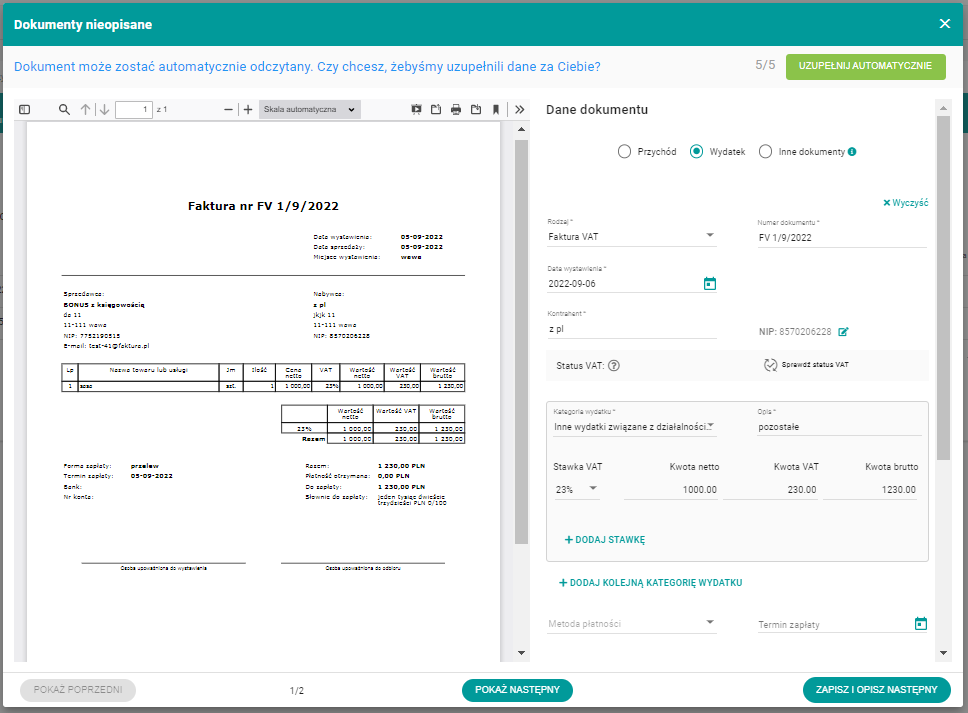

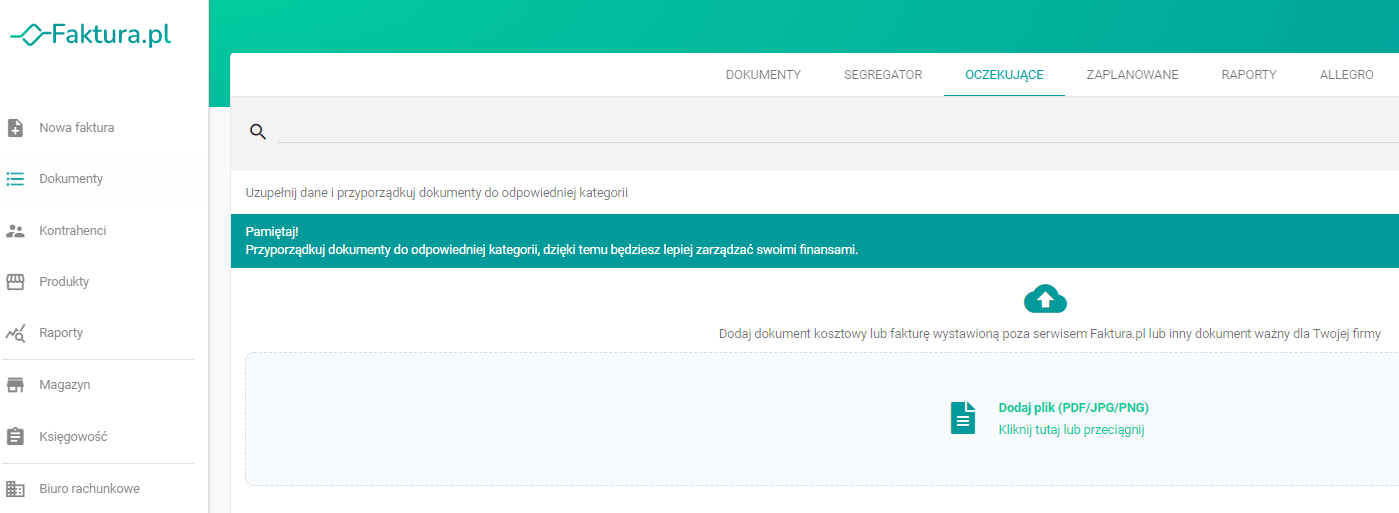

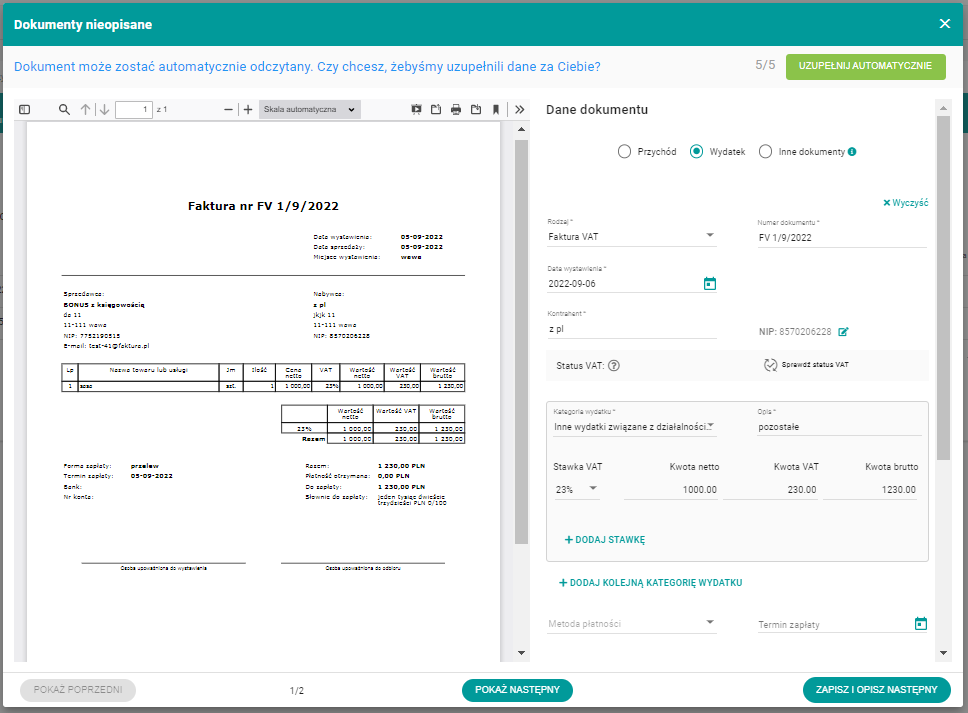

Księgowanie wydatków i przychodów jest dostępne w zakładce DOKUMENTY, gdzie dodajesz widok faktury.  Po dodaniu dokumentu przejdź do jego opisu. Na początku należy określi rodzaj dokumentu (Przychód, wydatek, inne dokumenty), następnie jego rodzaj, numer oraz datę wystawienia. Poniżej wybierz kategorię zakupu i jego opis – dzięki temu system będzie wiedzieć, jak zaksięgować dokument.

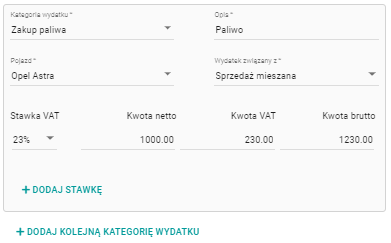

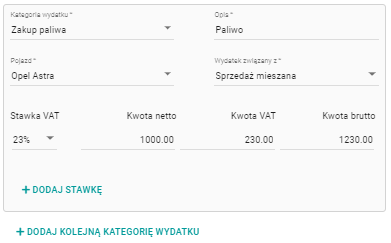

Po dodaniu dokumentu przejdź do jego opisu. Na początku należy określi rodzaj dokumentu (Przychód, wydatek, inne dokumenty), następnie jego rodzaj, numer oraz datę wystawienia. Poniżej wybierz kategorię zakupu i jego opis – dzięki temu system będzie wiedzieć, jak zaksięgować dokument.  W przypadku, gdy dokument jest związany z pojazdem (np. zakup paliwa) pojawi się dodatkowe pole „Pojazd”, w którym wybierasz pojazd, którego dotyczy zakup. Pojazd możesz dodać przez Majątek (jeśli to środek trwały) lub Pojazd w zakładce Księgowość.

W przypadku, gdy dokument jest związany z pojazdem (np. zakup paliwa) pojawi się dodatkowe pole „Pojazd”, w którym wybierasz pojazd, którego dotyczy zakup. Pojazd możesz dodać przez Majątek (jeśli to środek trwały) lub Pojazd w zakładce Księgowość.  Jeśli w Ustawieniach w zakładce Podatek VAT zaznaczono rodzaj sprzedaży „mieszana”, wówczas pojawi się pole, w którym określamy z jaką sprzedażą związany jest księgowany koszt. Możesz również dodać kolejną kategorię wydatku w przypadku, gdy na fakturze jest więcej rodzajów wydatku. Poniżej znajduje się Podgląd księgowania – pola uzupełniają się automatycznie ale zawsze możesz je zmienić. W tej części określany jest sposób księgowania (np. do KPiR i VAT)

Jeśli w Ustawieniach w zakładce Podatek VAT zaznaczono rodzaj sprzedaży „mieszana”, wówczas pojawi się pole, w którym określamy z jaką sprzedażą związany jest księgowany koszt. Możesz również dodać kolejną kategorię wydatku w przypadku, gdy na fakturze jest więcej rodzajów wydatku. Poniżej znajduje się Podgląd księgowania – pola uzupełniają się automatycznie ale zawsze możesz je zmienić. W tej części określany jest sposób księgowania (np. do KPiR i VAT)

- Księgowanie – czy dokument ma być zaksięgowany do np. do KPiR i VAT

- Rodzaj księgowania – jak dokument ma być zaksięgowany w VAT

- Data księgowania do KPiR

- Data księgowania do VAT

- Uwagi

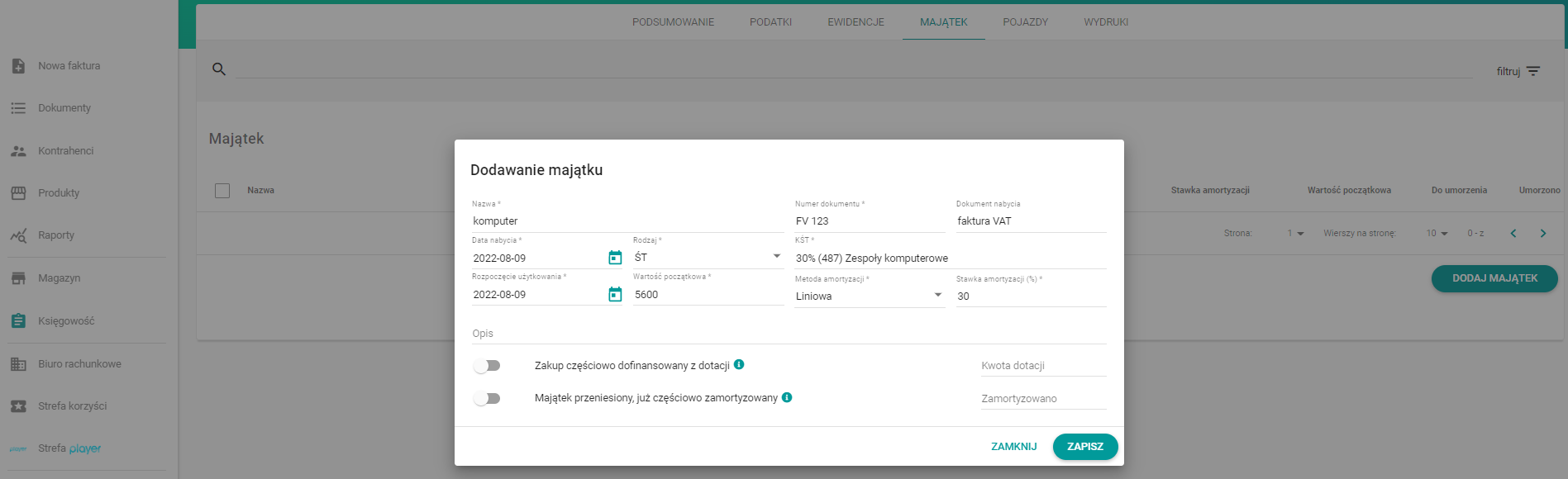

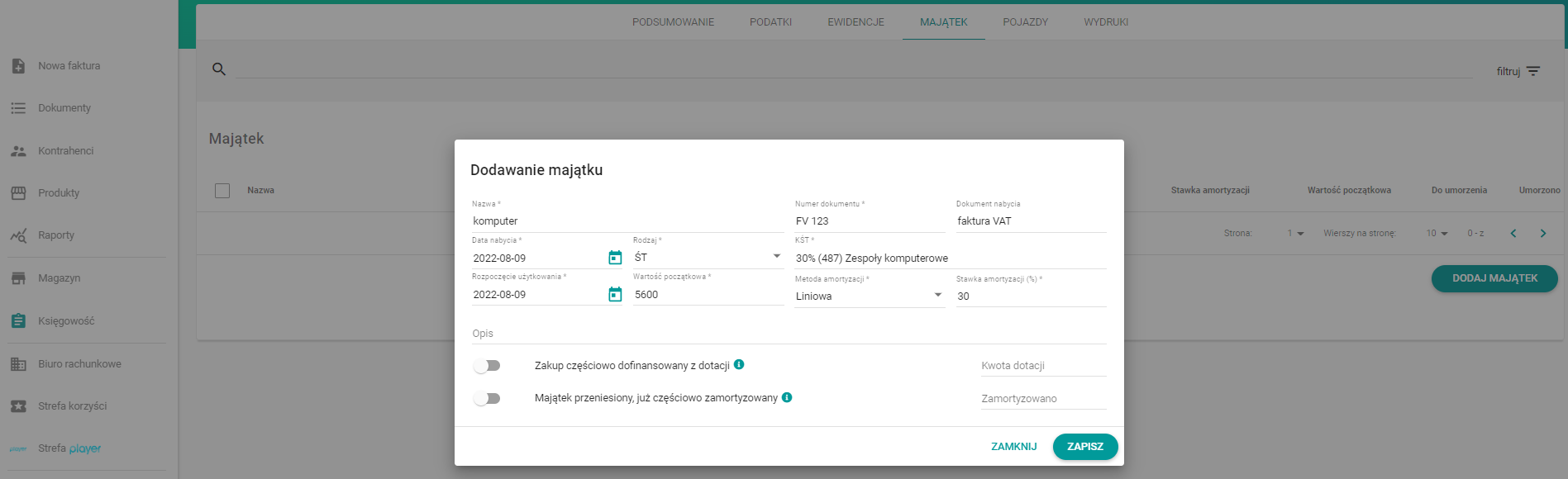

Jak dodać majątek?

Majątek możesz dodać klikając zakładkę Księgowość, następnie MAJĄTEK i na koniec przycisk DODAJ MAJĄTEK.  Wówczas wyskoczy Ci takie samo okno, jak powyżej. Uzupełnij dane, czyli:

Wówczas wyskoczy Ci takie samo okno, jak powyżej. Uzupełnij dane, czyli:

- Nazwa – nawa dodawanego majątku

- Numer dokumentu – np. numer faktury lub umowy

- Dokument nabycia – rodzaj dokumentu, na podstawie którego, środek trwały został nabyty (np. faktura, umowa kupna-sprzedaży, oświadczenie o przekazaniu środka trwałego, umowa darowizny)

- Data nabycia

- Rozpoczęcie użytkowania – dzień w którym majątek został przekazany do użytkowania

- Rodzaj – określ czy jest dodanie ŚT (Środek Trwały) lub WNiP (Wartość Niematerialna i Prawna)

- KŚT – wybierz symbol zgodny z Klasyfikacją Środków Trwałych. Wybrany symbol powiązany jest ze stawką amortyzacyjną

- Wartość początkowa - kwota za ją majątek został zakupiony, najczęściej jest to wartość netto (brutto dla podatników zwolnionych z VAT). Kwotę można powiększyć o inne koszty poniesione w związku z zakupem (np. w przypadku samochodu koszt rejestracji, w przypadku maszyny koszt montaż, w przypadku samochodu osobowego kwota podatku VAT, w części której nie można odliczyć)

- Metoda amortyzacji – wybierz jedną z metod amortyzacji

- Liniowa – odpisy amortyzacyjne są równomiernie przez cały okres użytkowania

- Jednorazowa – dotyczy ŚT których wartość początkowa nie przekracza 10 000 zł netto (brutto dla podatników zwolnionych z VAT). Dla ŚT których wartość początkowa przekracza 10 000 zł ustawa o podatku dochodowym umożliwia zastosowanie jednorazowej amortyzacji w ramach pomocy de minimis. Amortyzacją jednorazową mogą zostać objęte wyłącznie składniki majątku zaliczane do grup 3-8 Klasyfikacji Środków Trwałych, z wyłączeniem samochodów osobowych (741). Łączna wartość tych odpisów w danym roku nie może przekraczać 50 tys. euro

- Nie podlega amortyzacji – środek trwały został już zamortyzowany lub podatnik nie ma prawa do amortyzacji

- Stawka amortyzacji – podstaw się na podstawie wskazanego symbolu KŚT

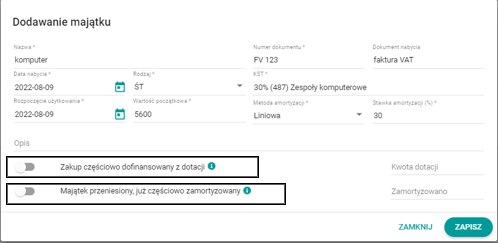

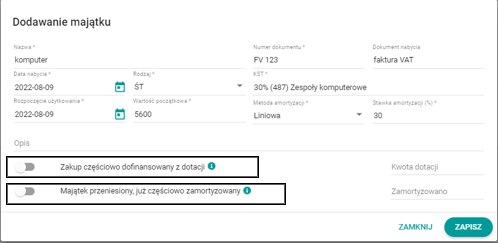

Poniżej znajduje się również pole do wpisania opisu.  Jeśli zaznaczysz, że zakup jest częściowo dofinansowany z dotacji i wprowadzisz kwotę dotacji, wówczas wartość początkowa zostanie pomniejszona o wysokość dotacji. Jeśli zaznaczysz, że majątek został przeniesiony, już częściowo zamortyzowany, wówczas system zamortyzuje pozostałą część.

Jeśli zaznaczysz, że zakup jest częściowo dofinansowany z dotacji i wprowadzisz kwotę dotacji, wówczas wartość początkowa zostanie pomniejszona o wysokość dotacji. Jeśli zaznaczysz, że majątek został przeniesiony, już częściowo zamortyzowany, wówczas system zamortyzuje pozostałą część.

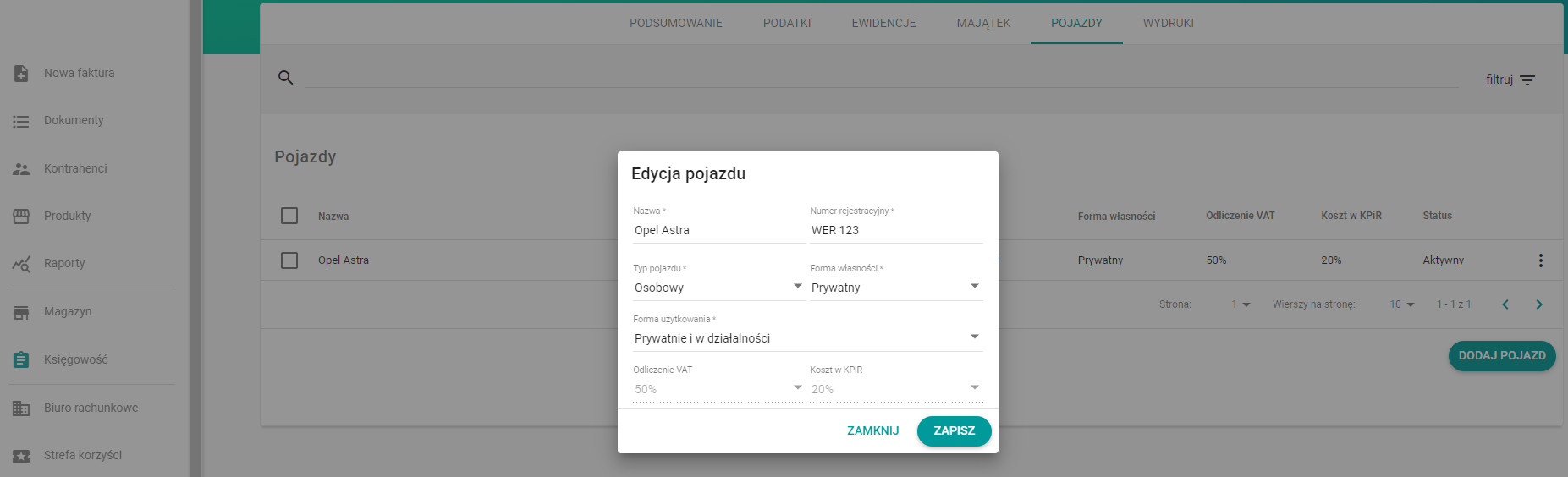

Jak dodać pojazd

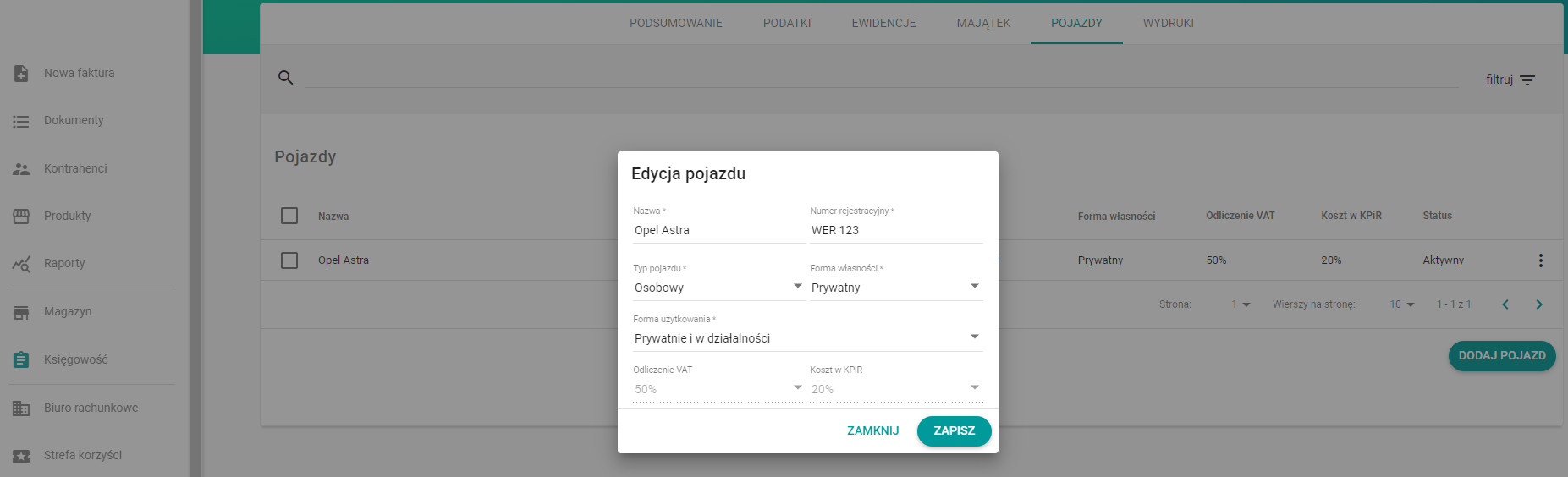

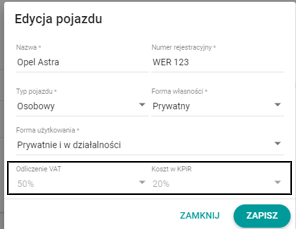

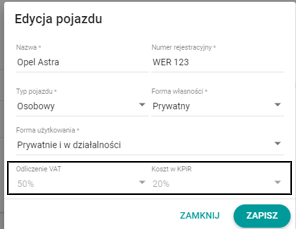

Jeżeli pojazd nie stanowi majątku dodajemy go przez zakładkę Księgowość w opcjach Pojazdy, klikając przycisk DODAJ POJAZD  Wówczas pojawi się okienko Dodanie pojazdu . Musisz w nim uzupełnić następujące pola:

Wówczas pojawi się okienko Dodanie pojazdu . Musisz w nim uzupełnić następujące pola:

- Nazwa – nazwa pojazdu

- Numer rejestracyjny

- Typ pojazdu

- Format własności

System określi wysokość odliczeń w VAT i KPiR przyszłych wydatków.

System określi wysokość odliczeń w VAT i KPiR przyszłych wydatków.

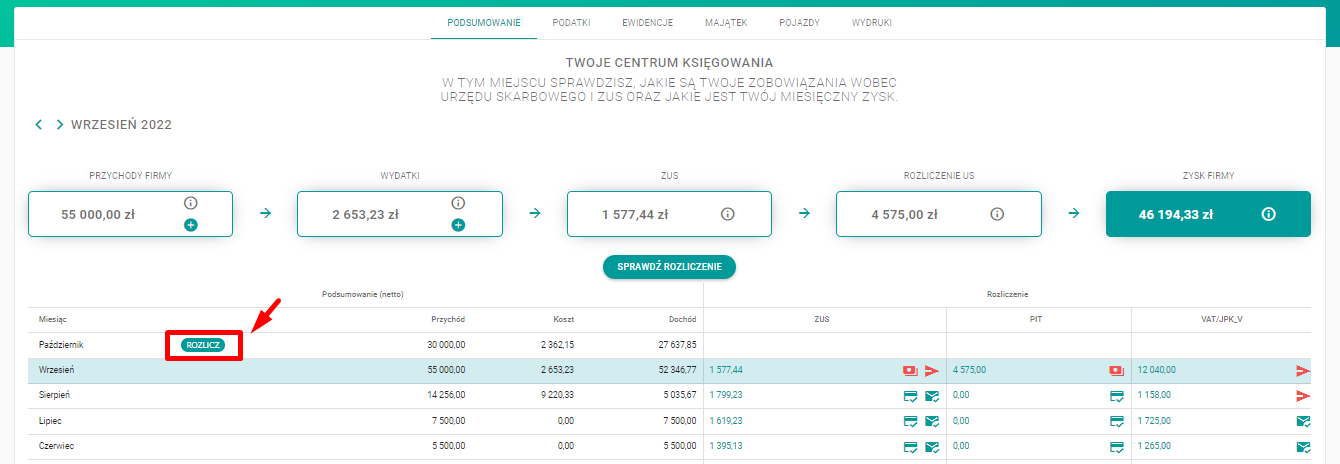

Jak rozliczyć podatki oraz ZUS?

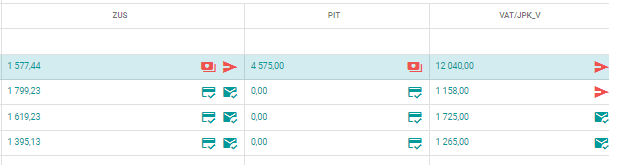

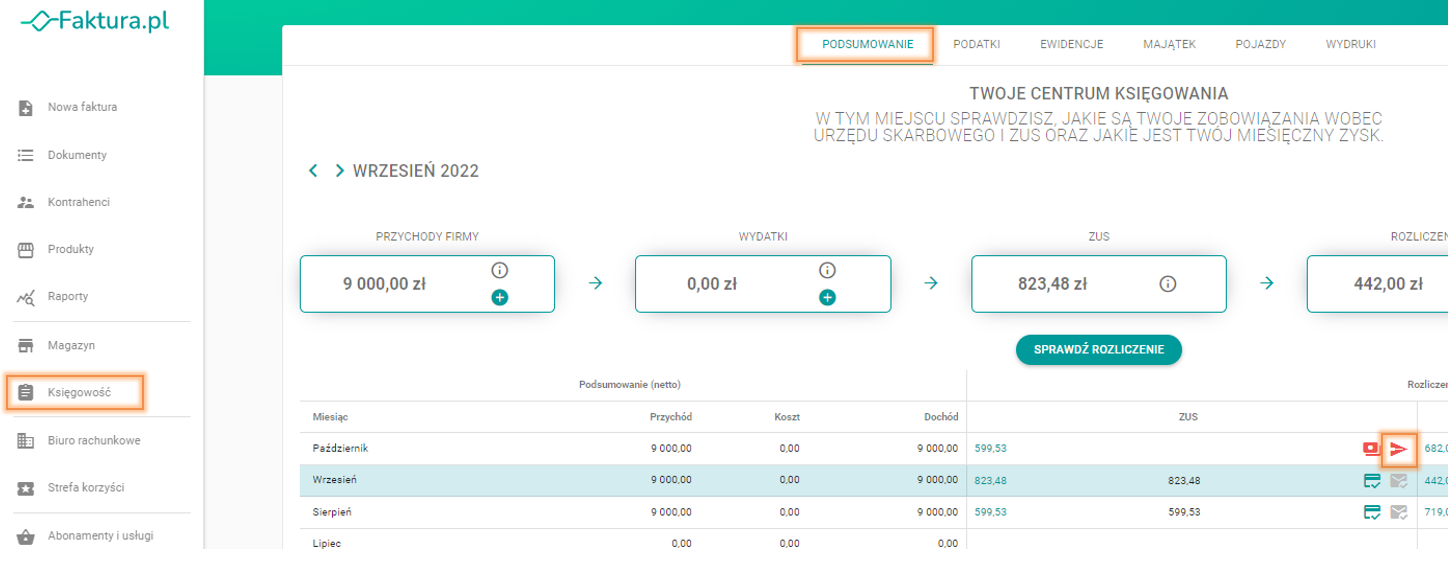

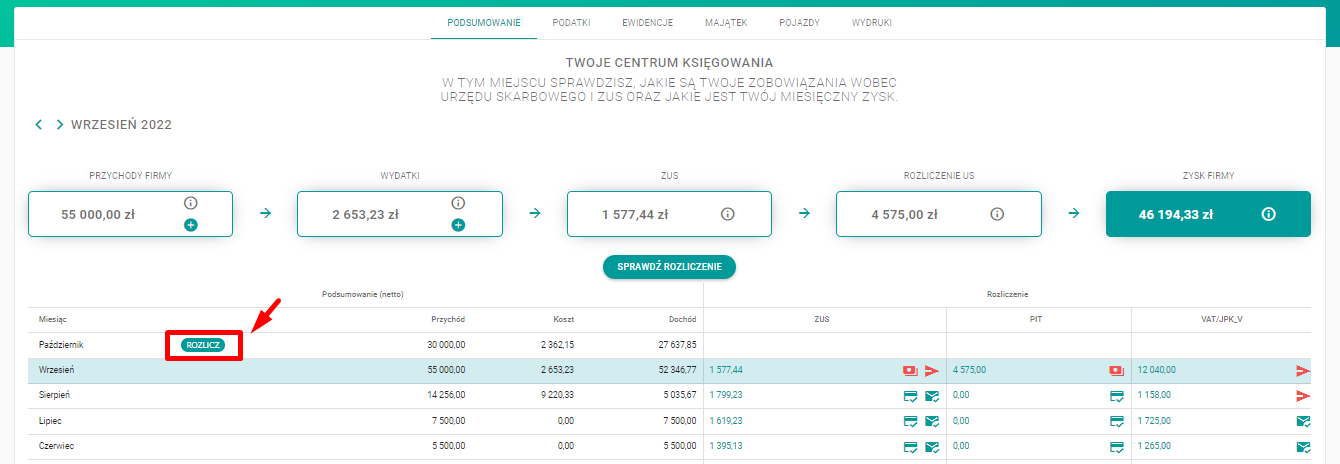

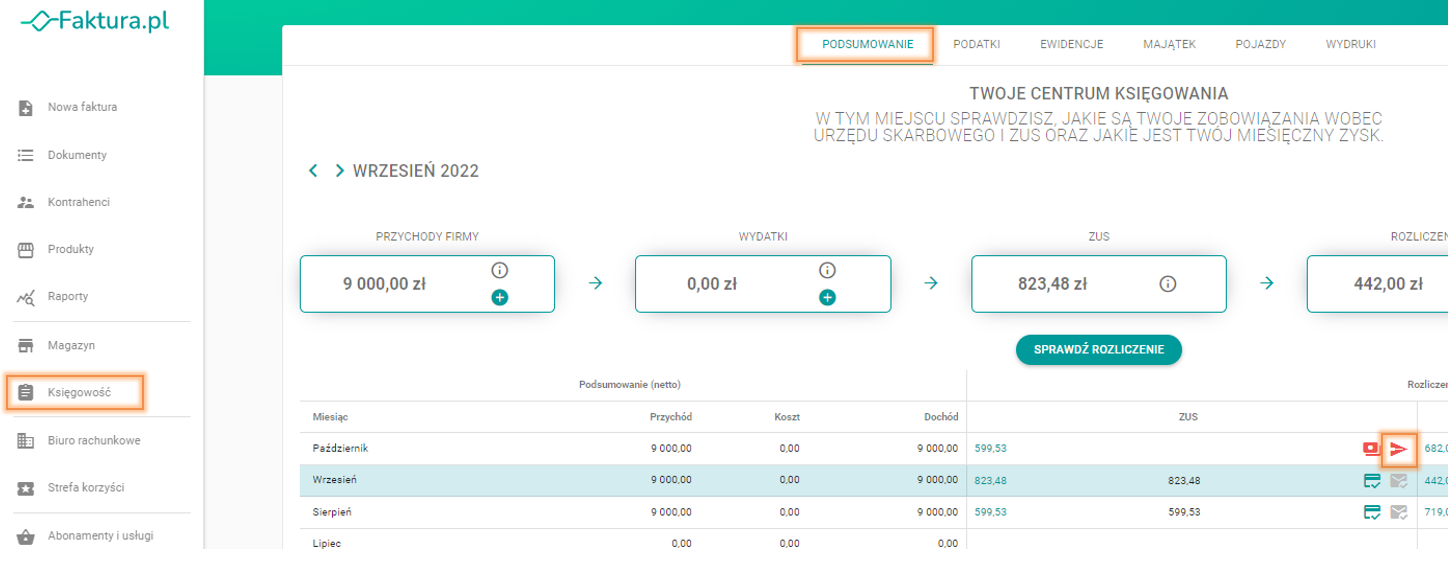

Jest to banalnie proste. W zakładce księgowość znajduje się przycisk ROZLICZ obok miesiąca, w którym chcesz rozliczyć podatki oraz ZUS. Wystarczy, że go klikniesz, a resztę załatwimy za ciebie.  Po tym w kolumnach ZUS, PIT oraz VAT/JPK pojawią się kwoty, jakie trzeba uiścić oraz deklaracje jakie należy wysłać do US oraz ZUS.

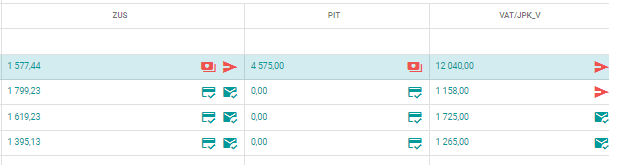

Po tym w kolumnach ZUS, PIT oraz VAT/JPK pojawią się kwoty, jakie trzeba uiścić oraz deklaracje jakie należy wysłać do US oraz ZUS.

- Zielona ikonka karty oznacza, że kwota została opłacona.

- Zielona ikonka kopert – deklaracja została wysłana.

- Czerwona ikonka banknotu – kwota nie została opłacona.

- Czerwona ikonka trójkąta – deklaracja nie została wysłana, należy ją wysłać lub w przypadku ZUS DRA pobrać.

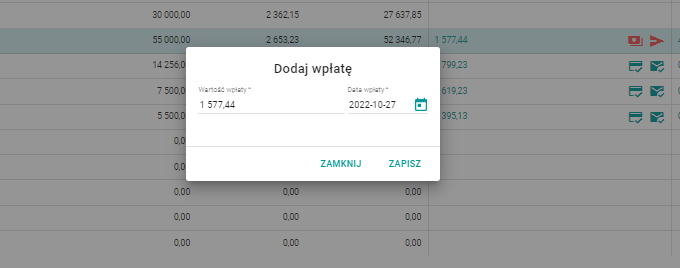

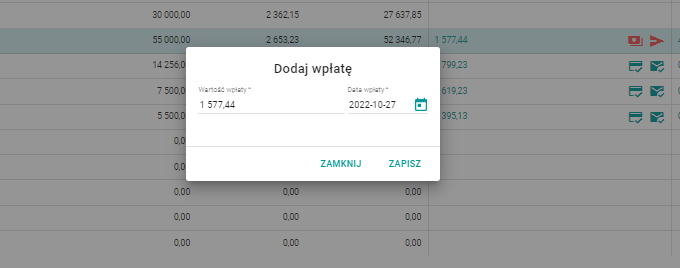

Po opłaceniu składek kliknij czerwone ikonki. Przy opłacie pojawi się okno, w którym – jeśli data i kwota się zgadza – należy kliknąć ZAPISZ.  Przy wysyłce deklaracji VAT/JPK należy kliknąć czerwoną ikonkę.

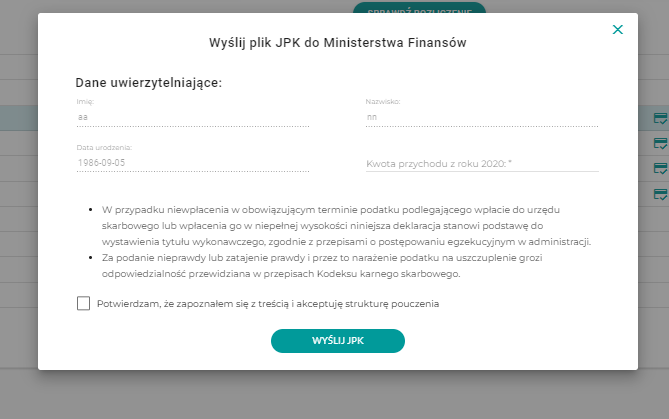

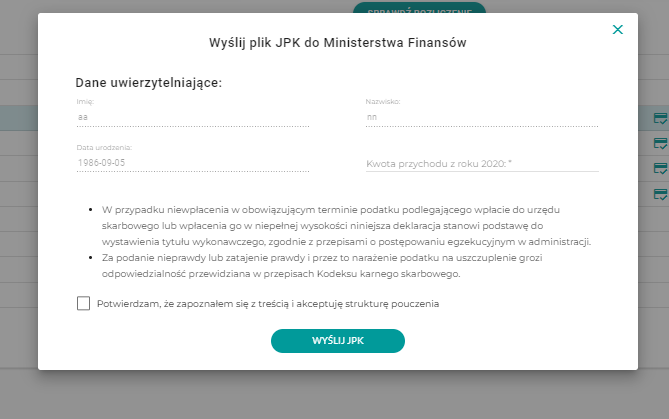

Przy wysyłce deklaracji VAT/JPK należy kliknąć czerwoną ikonkę.  Wówczas pojawi się powyższe okno, w którym należy podać kwotę przychodu z roku 2020 oraz zaznaczyć potwierdzenia zapoznania się z pouczeniem. Te punkty są wymagane przez Ministerstwo Finansów i są niezbędne do wysyłki deklaracji.

Wówczas pojawi się powyższe okno, w którym należy podać kwotę przychodu z roku 2020 oraz zaznaczyć potwierdzenia zapoznania się z pouczeniem. Te punkty są wymagane przez Ministerstwo Finansów i są niezbędne do wysyłki deklaracji.

Jak wysłać ZUS DRA

Od 2022 r. przedsiębiorca jest zobowiązany do comiesięcznego składania deklaracji ZUS DRA. Deklarację należy złożyć do:

- do 5. dnia następnego miesiąca - dla jednostek budżetowych i samorządowych zakładów budżetowych

- do 15. dnia następnego miesiąca - dla płatników składek posiadających osobowość prawną

- do 20. dnia następnego miesiąca – dla pozostałych płatników składek.

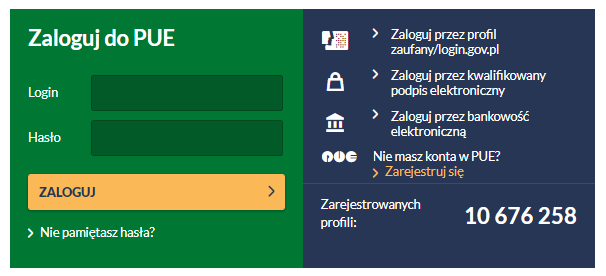

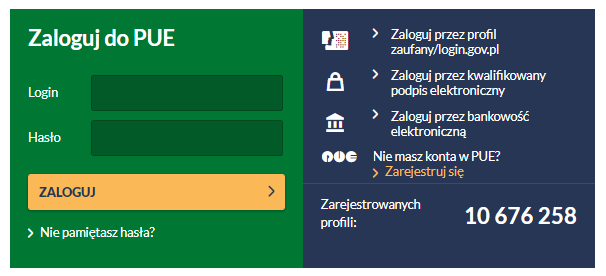

Jak wysłać ZUS DRA: W systemie Faktura.pl po rozliczeniu miesiąca w zakładce Księgowość w kolumnie ZUS pojawi się ikona pobrania - Pobierz dokument.  Po pobraniu dokumentu zaloguj się na swoje konto w PUE ZUS.

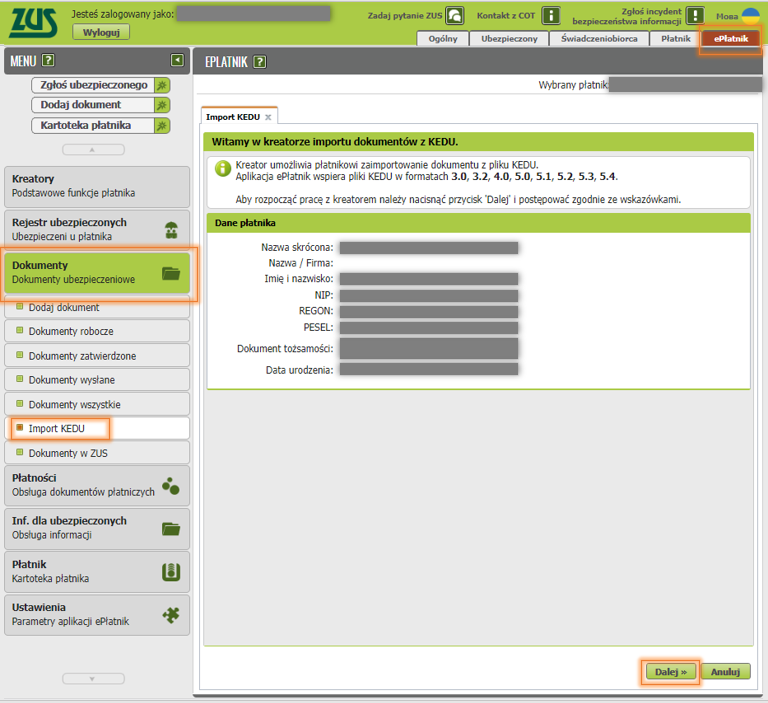

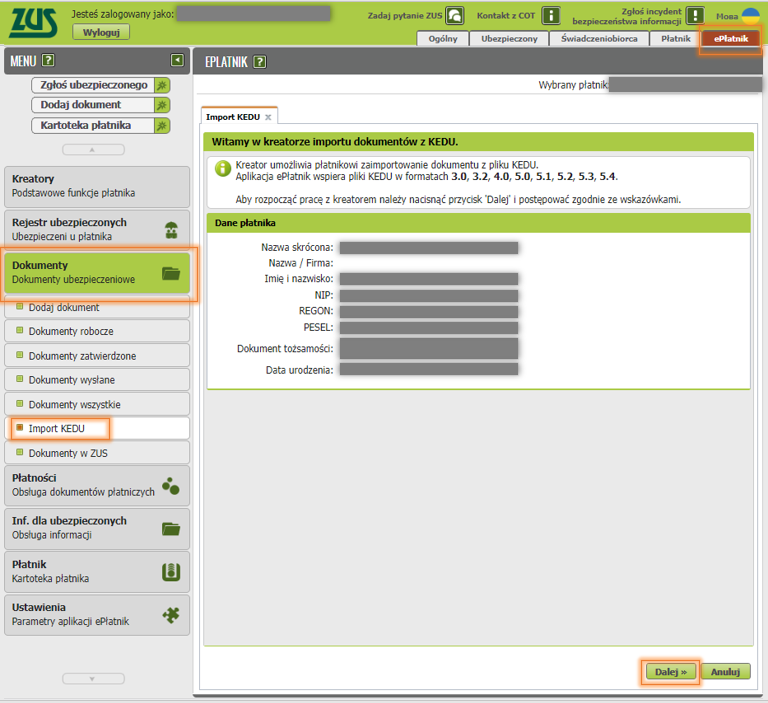

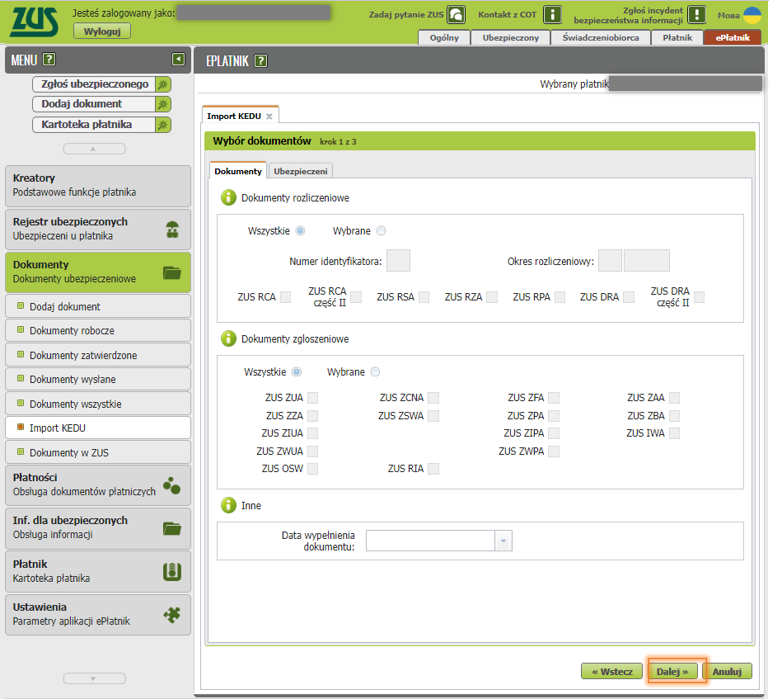

Po pobraniu dokumentu zaloguj się na swoje konto w PUE ZUS.  Po zalogowaniu przejdź do zakładki ePłatnik à Dokumenty à Import KEDU, następnie naciśnij Dalej. Nie widzisz zakładki ePłatnik – aktywuj ją.

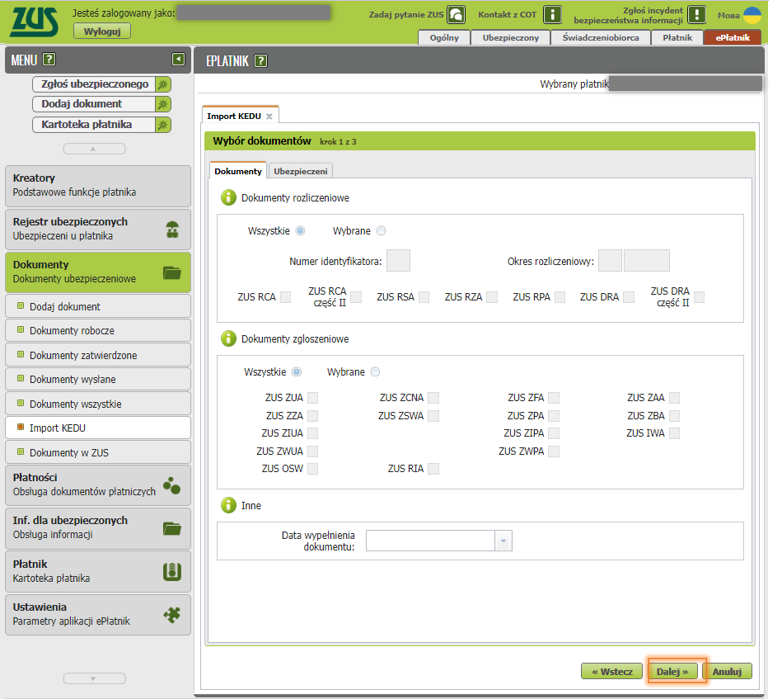

Po zalogowaniu przejdź do zakładki ePłatnik à Dokumenty à Import KEDU, następnie naciśnij Dalej. Nie widzisz zakładki ePłatnik – aktywuj ją.  Na kolejnej stronie nic nie wybierasz, naciśnij Dalej.

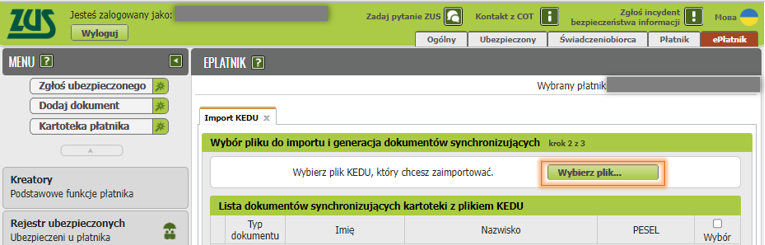

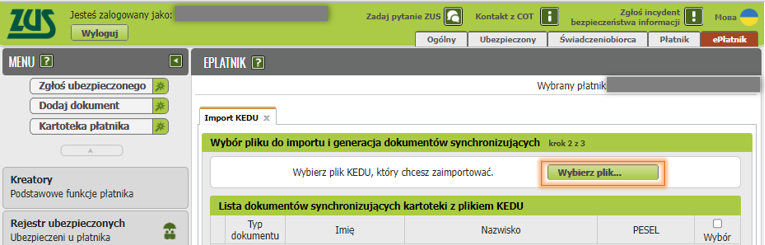

Na kolejnej stronie nic nie wybierasz, naciśnij Dalej.  W tym kroku należy wczytać poprzez przycisk Wybierz plik, który pobrałeś z Faktura.pl.

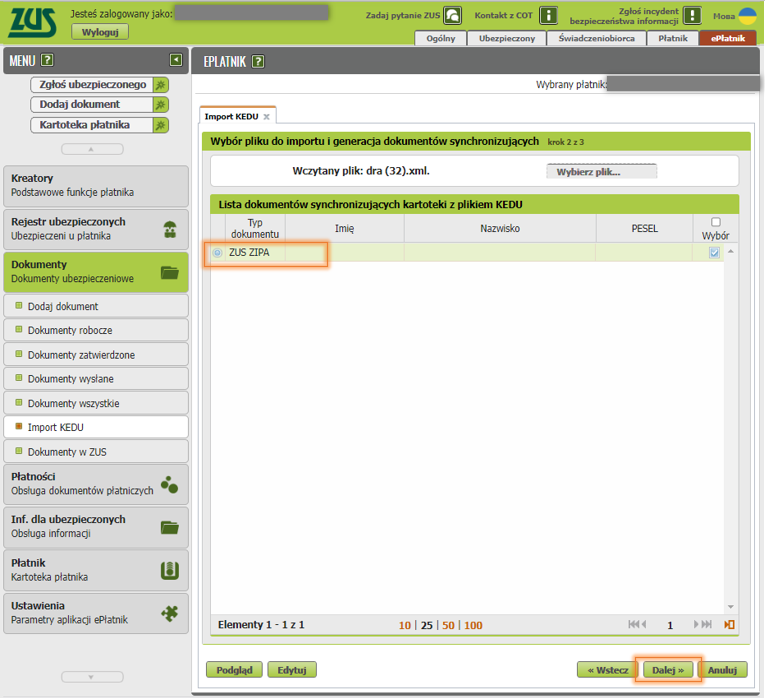

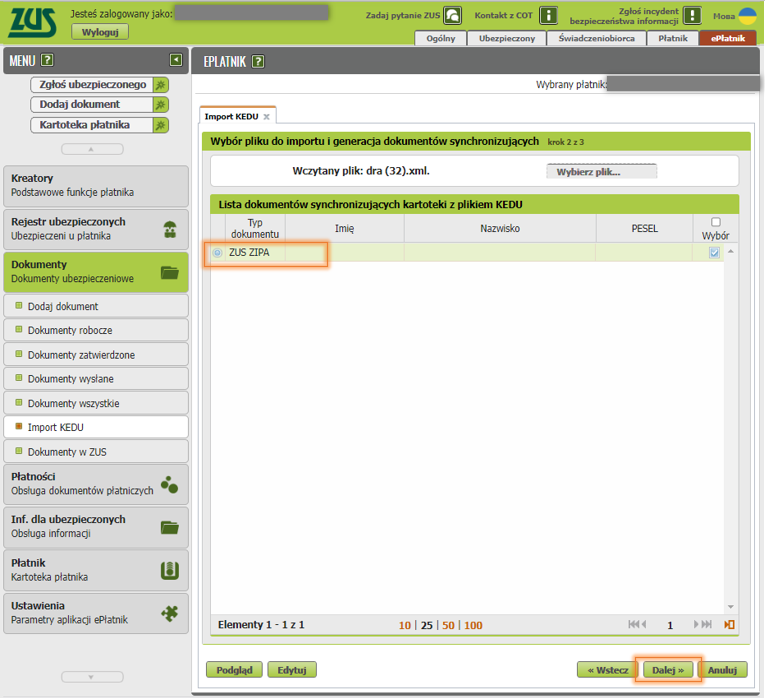

W tym kroku należy wczytać poprzez przycisk Wybierz plik, który pobrałeś z Faktura.pl.  Po dodaniu pliku naciśnij Dalej.

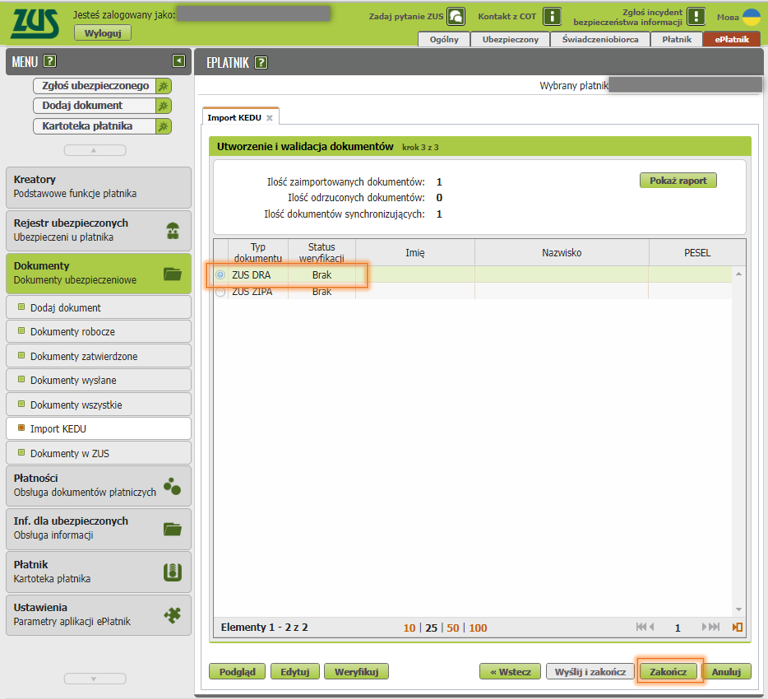

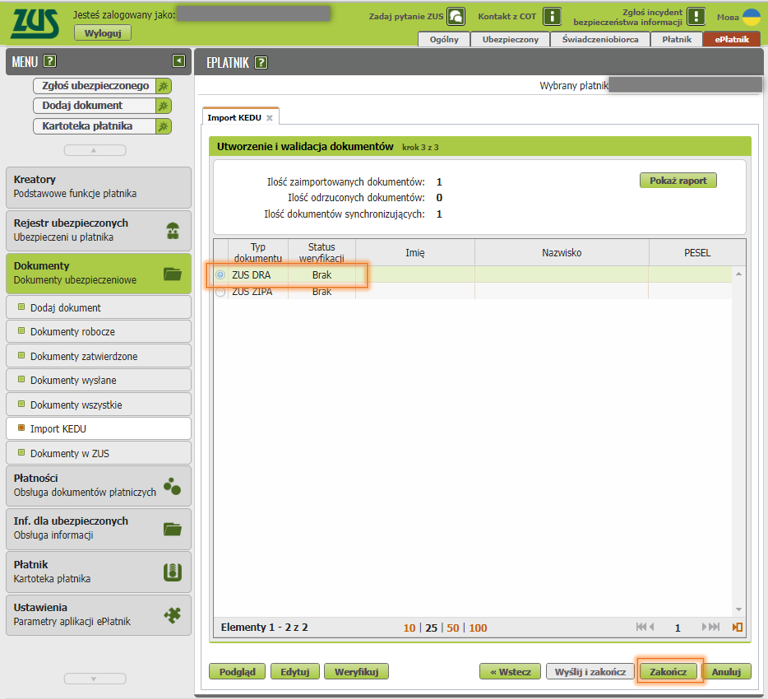

Po dodaniu pliku naciśnij Dalej.  Zaznaczamy ZUS DRA i następnie klikamy Zakończ.

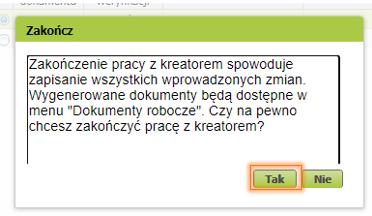

Zaznaczamy ZUS DRA i następnie klikamy Zakończ.  Otrzymasz komunikat – naciśnij Tak.

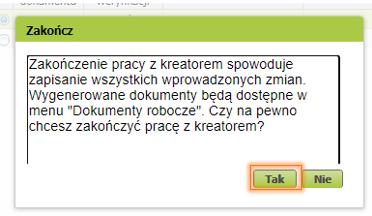

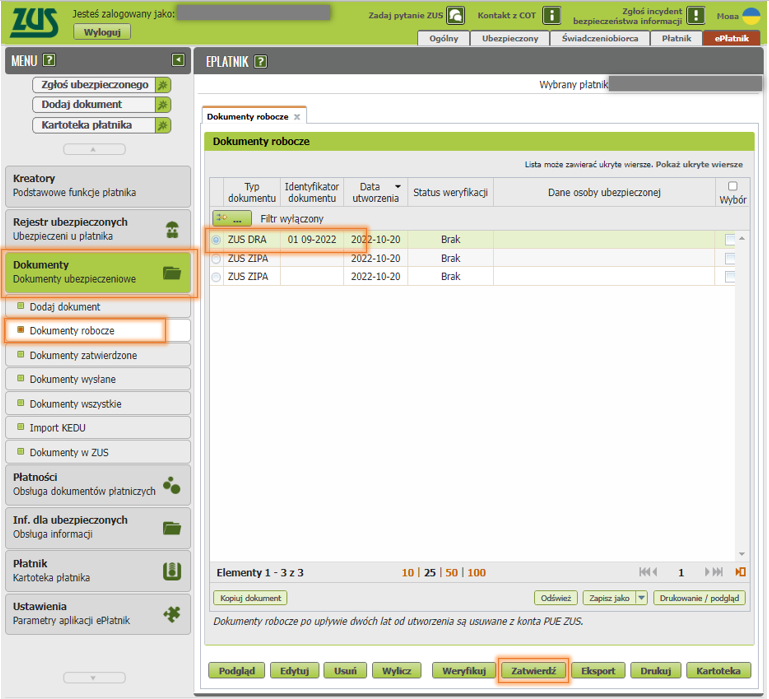

Otrzymasz komunikat – naciśnij Tak.  Teraz przechodzimy do zakładki Dokumenty --> Dokumenty robocze, wybieramy ZUS DRA i naciskamy Zatwierdź.

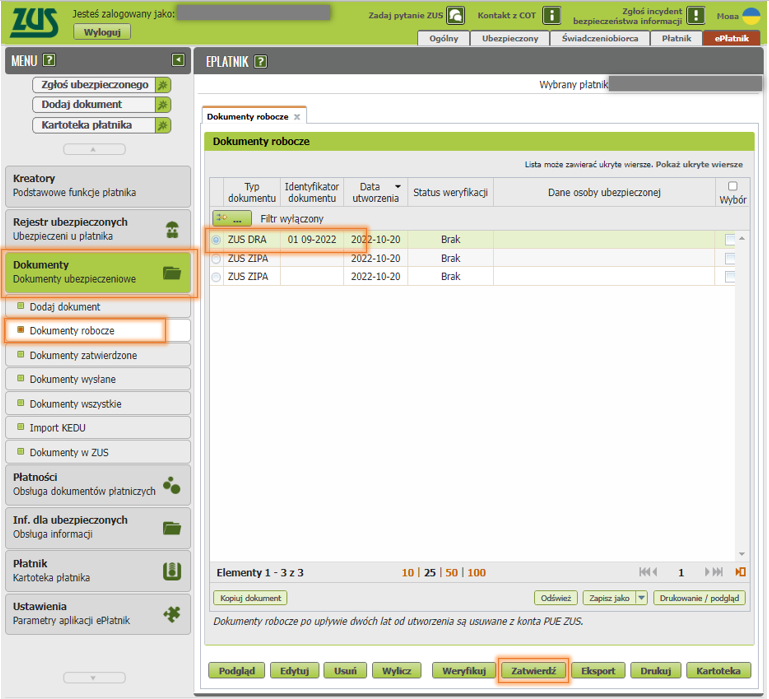

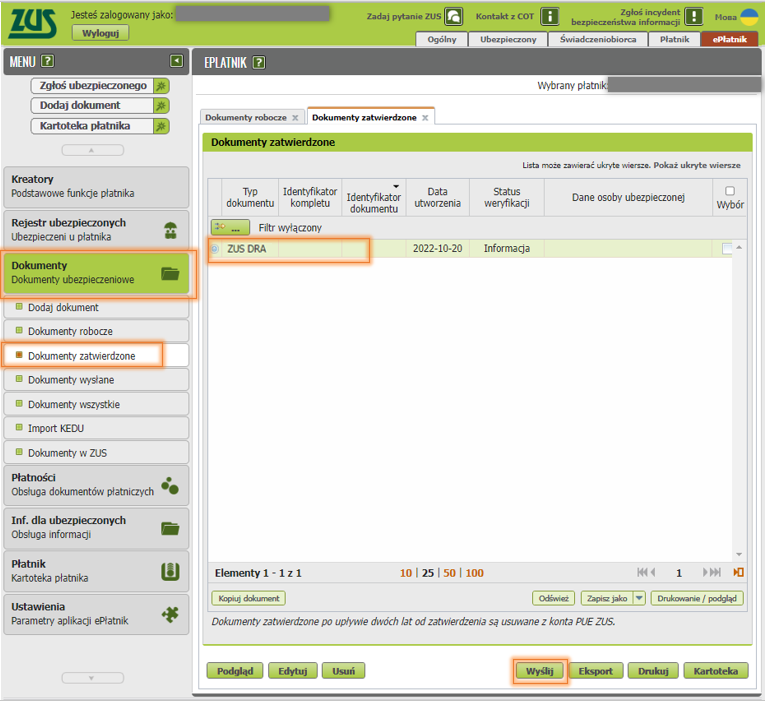

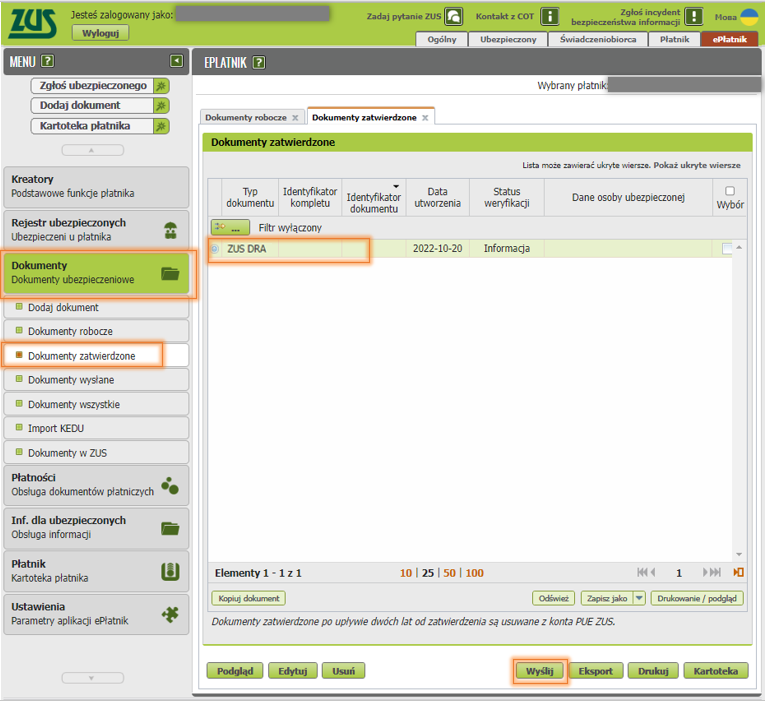

Teraz przechodzimy do zakładki Dokumenty --> Dokumenty robocze, wybieramy ZUS DRA i naciskamy Zatwierdź.  Na koniec przejdź do zakładki Dokumenty --> Dokumenty zatwierdzone, wybierz ZUS DRA i naciśnij Wyślij.

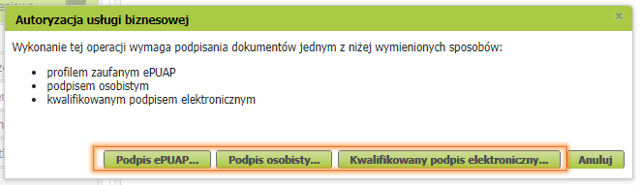

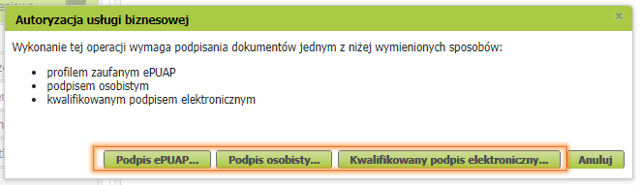

Na koniec przejdź do zakładki Dokumenty --> Dokumenty zatwierdzone, wybierz ZUS DRA i naciśnij Wyślij.  Ostatnim krokiem jest podpisanie dokumentów, możesz to zrobić:

Ostatnim krokiem jest podpisanie dokumentów, możesz to zrobić:

- profilem zaufanym ePUAP,

- podpisem osobistym,

- kwalifikowanym podpisem elektronicznym.

Aktywacja ePłatnika

Przejdź na profil Ogólny a następnie do zakładki Ustawienia --> Aktywacja ePłatnika, zaznacz checkbox i naciśnij Aktywuj ePłatnika. Aby pojawił się ePłatnik wyloguj i zaloguj się ponownie do PUE ZUS.

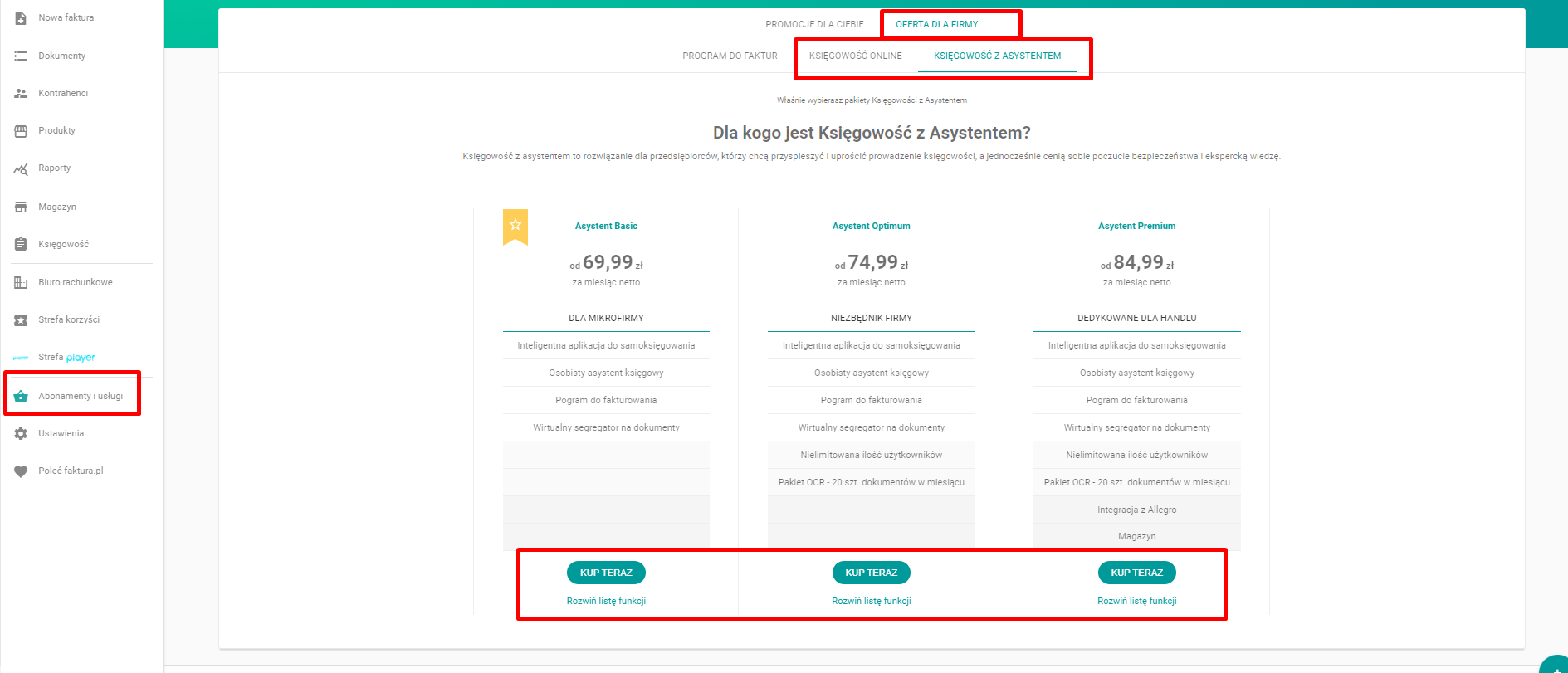

Subskrypcja księgowości w Faktura.pl – jak można jej dokonać?

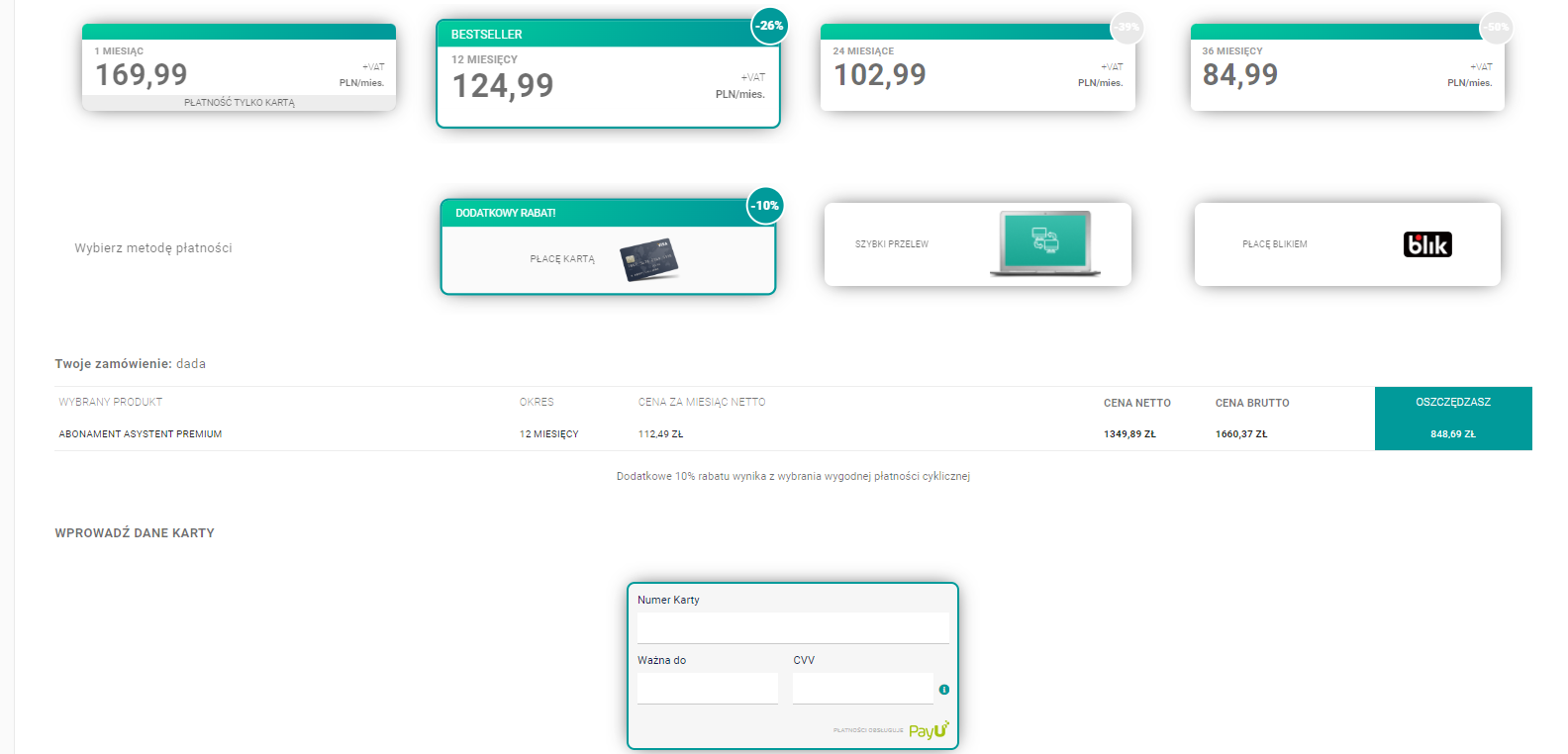

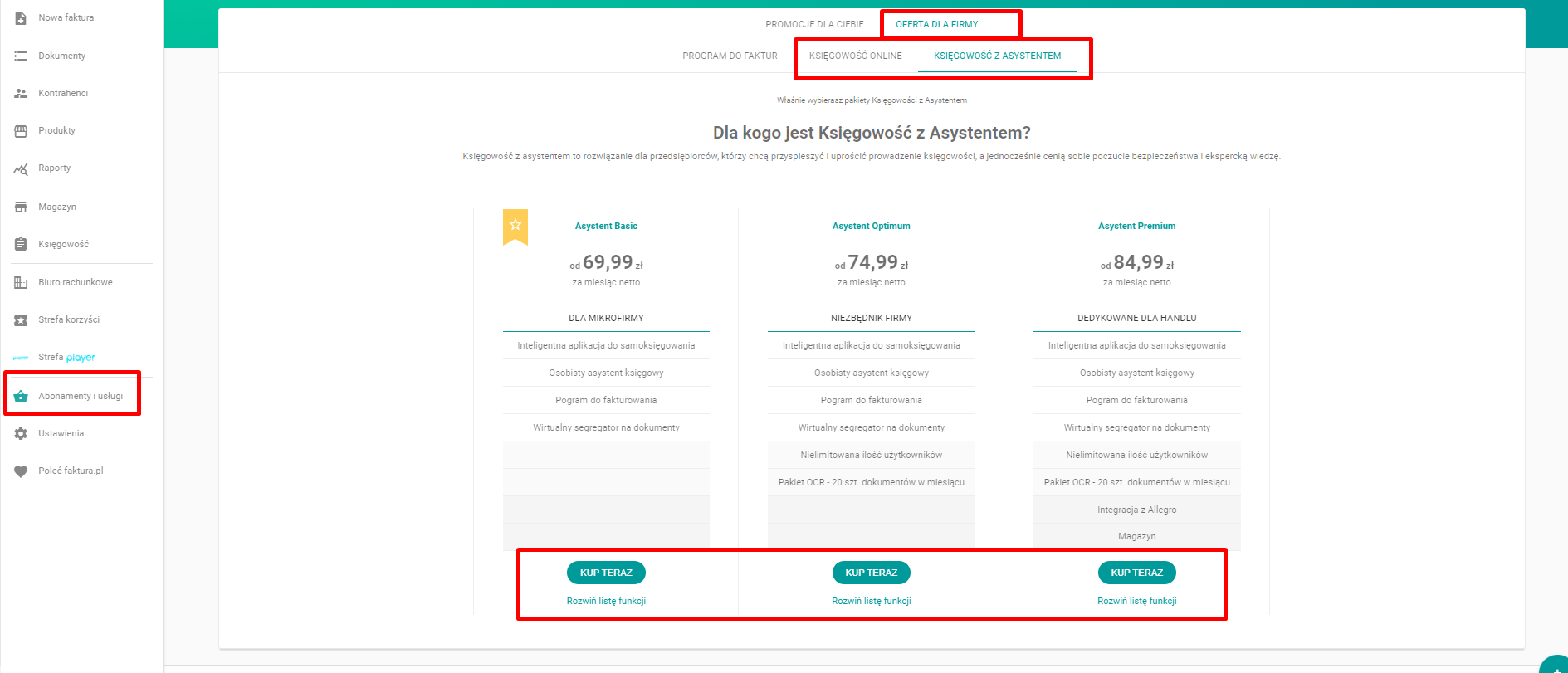

Wystarczy, że wejdziesz w Abonamenty i usługi, w OFERTA DLA FIRMY i w KSIĘGOWOŚĆ ONLINE lub KSIĘGOWOŚĆ Z ASYSTENTEM. Wybierz pakiet, który Cię zainteresuje i następnie kliknij KUP TERAZ.  Po tym zostaniesz przeniesiony do PODSUMOWANIA PŁATNOŚC, w którym możesz wybrać okres, w którym chcesz korzystać z wybranego pakietu oraz metodę płatności.

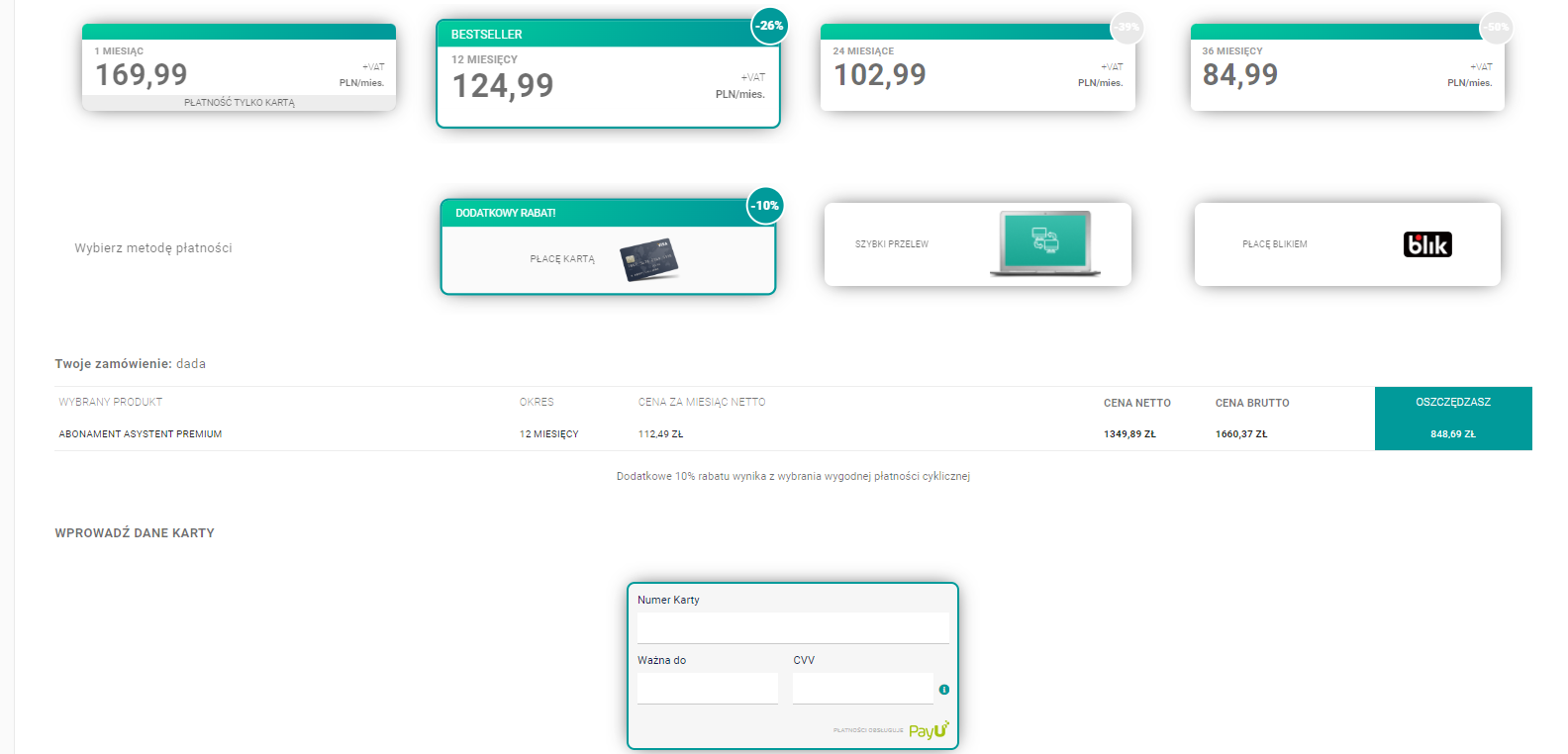

Po tym zostaniesz przeniesiony do PODSUMOWANIA PŁATNOŚC, w którym możesz wybrać okres, w którym chcesz korzystać z wybranego pakietu oraz metodę płatności.  Polecamy, jak najdłuższy pakiet oraz metodę płatności kartą, wówczas będziesz mieć dostęp do najtańszej opcji. Do wyboru masz 4 różne okresy:

Polecamy, jak najdłuższy pakiet oraz metodę płatności kartą, wówczas będziesz mieć dostęp do najtańszej opcji. Do wyboru masz 4 różne okresy:

- 1 miesiąc

- 12 miesięcy

- 24 miesiące

- 36 miesięcy

Możesz zasubskrybować księgowość dokonując 3 metod płatności:

- Kartą

- Szybkim Przelewem

- Blikiem

Rodzaje sprzedaży do wyboru:

Rodzaje sprzedaży do wyboru: Rodzaj sprzedaży:

Rodzaj sprzedaży: Po dodaniu dokumentu przejdź do jego opisu. Na początku należy określi rodzaj dokumentu (Przychód, wydatek, inne dokumenty), następnie jego rodzaj, numer oraz datę wystawienia. Poniżej wybierz kategorię zakupu i jego opis – dzięki temu system będzie wiedzieć, jak zaksięgować dokument.

Po dodaniu dokumentu przejdź do jego opisu. Na początku należy określi rodzaj dokumentu (Przychód, wydatek, inne dokumenty), następnie jego rodzaj, numer oraz datę wystawienia. Poniżej wybierz kategorię zakupu i jego opis – dzięki temu system będzie wiedzieć, jak zaksięgować dokument.  W przypadku, gdy dokument jest związany z pojazdem (np. zakup paliwa) pojawi się dodatkowe pole „Pojazd”, w którym wybierasz pojazd, którego dotyczy zakup. Pojazd możesz dodać przez Majątek (jeśli to środek trwały) lub Pojazd w zakładce Księgowość.

W przypadku, gdy dokument jest związany z pojazdem (np. zakup paliwa) pojawi się dodatkowe pole „Pojazd”, w którym wybierasz pojazd, którego dotyczy zakup. Pojazd możesz dodać przez Majątek (jeśli to środek trwały) lub Pojazd w zakładce Księgowość.  Jeśli w Ustawieniach w zakładce Podatek VAT zaznaczono rodzaj sprzedaży „mieszana”, wówczas pojawi się pole, w którym określamy z jaką sprzedażą związany jest księgowany koszt. Możesz również dodać kolejną kategorię wydatku w przypadku, gdy na fakturze jest więcej rodzajów wydatku. Poniżej znajduje się Podgląd księgowania – pola uzupełniają się automatycznie ale zawsze możesz je zmienić. W tej części określany jest sposób księgowania (np. do KPiR i VAT)

Jeśli w Ustawieniach w zakładce Podatek VAT zaznaczono rodzaj sprzedaży „mieszana”, wówczas pojawi się pole, w którym określamy z jaką sprzedażą związany jest księgowany koszt. Możesz również dodać kolejną kategorię wydatku w przypadku, gdy na fakturze jest więcej rodzajów wydatku. Poniżej znajduje się Podgląd księgowania – pola uzupełniają się automatycznie ale zawsze możesz je zmienić. W tej części określany jest sposób księgowania (np. do KPiR i VAT)

Wówczas wyskoczy Ci takie samo okno, jak powyżej. Uzupełnij dane, czyli:

Wówczas wyskoczy Ci takie samo okno, jak powyżej. Uzupełnij dane, czyli: Jeśli zaznaczysz, że zakup jest częściowo dofinansowany z dotacji i wprowadzisz kwotę dotacji, wówczas wartość początkowa zostanie pomniejszona o wysokość dotacji. Jeśli zaznaczysz, że majątek został przeniesiony, już częściowo zamortyzowany, wówczas system zamortyzuje pozostałą część.

Jeśli zaznaczysz, że zakup jest częściowo dofinansowany z dotacji i wprowadzisz kwotę dotacji, wówczas wartość początkowa zostanie pomniejszona o wysokość dotacji. Jeśli zaznaczysz, że majątek został przeniesiony, już częściowo zamortyzowany, wówczas system zamortyzuje pozostałą część. Wówczas pojawi się okienko Dodanie pojazdu . Musisz w nim uzupełnić następujące pola:

Wówczas pojawi się okienko Dodanie pojazdu . Musisz w nim uzupełnić następujące pola: System określi wysokość odliczeń w VAT i KPiR przyszłych wydatków.

System określi wysokość odliczeń w VAT i KPiR przyszłych wydatków. Po tym w kolumnach ZUS, PIT oraz VAT/JPK pojawią się kwoty, jakie trzeba uiścić oraz deklaracje jakie należy wysłać do US oraz ZUS.

Po tym w kolumnach ZUS, PIT oraz VAT/JPK pojawią się kwoty, jakie trzeba uiścić oraz deklaracje jakie należy wysłać do US oraz ZUS.

Przy wysyłce deklaracji VAT/JPK należy kliknąć czerwoną ikonkę.

Przy wysyłce deklaracji VAT/JPK należy kliknąć czerwoną ikonkę.  Wówczas pojawi się powyższe okno, w którym należy podać kwotę przychodu z roku 2020 oraz zaznaczyć potwierdzenia zapoznania się z pouczeniem. Te punkty są wymagane przez Ministerstwo Finansów i są niezbędne do wysyłki deklaracji.

Wówczas pojawi się powyższe okno, w którym należy podać kwotę przychodu z roku 2020 oraz zaznaczyć potwierdzenia zapoznania się z pouczeniem. Te punkty są wymagane przez Ministerstwo Finansów i są niezbędne do wysyłki deklaracji. Po pobraniu dokumentu zaloguj się na swoje konto w

Po pobraniu dokumentu zaloguj się na swoje konto w  Po zalogowaniu przejdź do zakładki ePłatnik à Dokumenty à Import KEDU, następnie naciśnij Dalej. Nie widzisz zakładki ePłatnik –

Po zalogowaniu przejdź do zakładki ePłatnik à Dokumenty à Import KEDU, następnie naciśnij Dalej. Nie widzisz zakładki ePłatnik –  Na kolejnej stronie nic nie wybierasz, naciśnij Dalej.

Na kolejnej stronie nic nie wybierasz, naciśnij Dalej.  W tym kroku należy wczytać poprzez przycisk Wybierz plik, który pobrałeś z Faktura.pl.

W tym kroku należy wczytać poprzez przycisk Wybierz plik, który pobrałeś z Faktura.pl.  Po dodaniu pliku naciśnij Dalej.

Po dodaniu pliku naciśnij Dalej.  Zaznaczamy ZUS DRA i następnie klikamy Zakończ.

Zaznaczamy ZUS DRA i następnie klikamy Zakończ.  Otrzymasz komunikat – naciśnij Tak.

Otrzymasz komunikat – naciśnij Tak.  Teraz przechodzimy do zakładki Dokumenty --> Dokumenty robocze, wybieramy ZUS DRA i naciskamy Zatwierdź.

Teraz przechodzimy do zakładki Dokumenty --> Dokumenty robocze, wybieramy ZUS DRA i naciskamy Zatwierdź.  Na koniec przejdź do zakładki Dokumenty --> Dokumenty zatwierdzone, wybierz ZUS DRA i naciśnij Wyślij.

Na koniec przejdź do zakładki Dokumenty --> Dokumenty zatwierdzone, wybierz ZUS DRA i naciśnij Wyślij.  Ostatnim krokiem jest podpisanie dokumentów, możesz to zrobić:

Ostatnim krokiem jest podpisanie dokumentów, możesz to zrobić:

Po tym zostaniesz przeniesiony do PODSUMOWANIA PŁATNOŚC, w którym możesz wybrać okres, w którym chcesz korzystać z wybranego pakietu oraz metodę płatności.

Po tym zostaniesz przeniesiony do PODSUMOWANIA PŁATNOŚC, w którym możesz wybrać okres, w którym chcesz korzystać z wybranego pakietu oraz metodę płatności.  Polecamy, jak najdłuższy pakiet oraz metodę płatności kartą, wówczas będziesz mieć dostęp do najtańszej opcji. Do wyboru masz 4 różne okresy:

Polecamy, jak najdłuższy pakiet oraz metodę płatności kartą, wówczas będziesz mieć dostęp do najtańszej opcji. Do wyboru masz 4 różne okresy: