Jak prawidłowo wypełnić zeznanie podatkowe VAT-7?

08.01.2018 (Aktualizacja: 17.01.2025)

08.01.2018 (Aktualizacja: 17.01.2025)

Zacznę od tego, że deklarację VAT-7 lub VAT-7K jesteś zobowiązany składać w Urzędzie Skarbowym jeśli jesteś czynnym podatnikiem podatku VAT. Deklaracja VAT-7 składana jest przez podatników rozliczających się z podatku VAT w okresach miesięcznych, a VAT-7K przez podatników rozliczających się w okresach kwartalnych.

Od 2018 roku deklarację VAT-7 czy VAT-7K będziesz mógł przekazać do Urzędu Skarbowego tylko i wyłącznie w wersji elektronicznej, nie będziesz już mógł wysłać do Urzędu wersji papierowej.

Program do faktur, któremu możesz zaufać

Deklarację VAT-7 wypełniasz na podstawie ewidencji sprzedaży i zakupu. W ewidencji sprzedaży wykazujesz wszystkie swoje faktury sprzedaży, a w ewidencji zakupu wykazujesz swoje faktury kosztowe. Do deklaracji VAT-7 przenosisz wartości zbiorcze z obu ewidencji w zaokrągleniu do pełnych złotych. Poniżej krok po kroku przedstawię jak wypełnić deklarację:

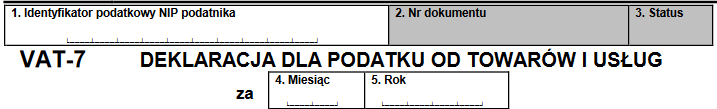

– poz. 1 – podajesz swój numer identyfikacji podatkowej NIP,

– poz. 4 i 5 – podajesz miesiąc (lub kwartał w przypadku deklaracji VAT-7K) i rok, którego deklaracja dotyczy,

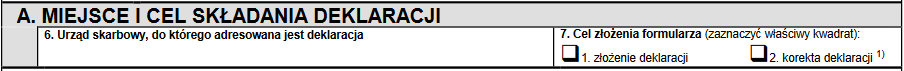

– poz. 6 – podajesz dane swojego Urzędu Skarbowego,

– poz. 7 – zaznaczasz czy jest to złożenie (pierwsza deklaracja za dany okres) lub korekta,

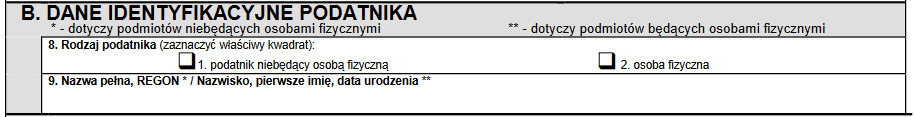

– poz. 8 – zaznaczasz czy jesteś osobą fizyczną (w przypadku jednoosobowych działalności gospodarczych) czy podatnikiem niebędącym osobą fizyczną (np. spółka cywilna czy z o.o.)

– poz. 9 – w przypadku osoby fizycznej podajesz imię i nazwisko oraz datę urodzenia, a w przypadku podatników niebędących osobami fizycznymi należy podać pełną nazwę oraz REGON,

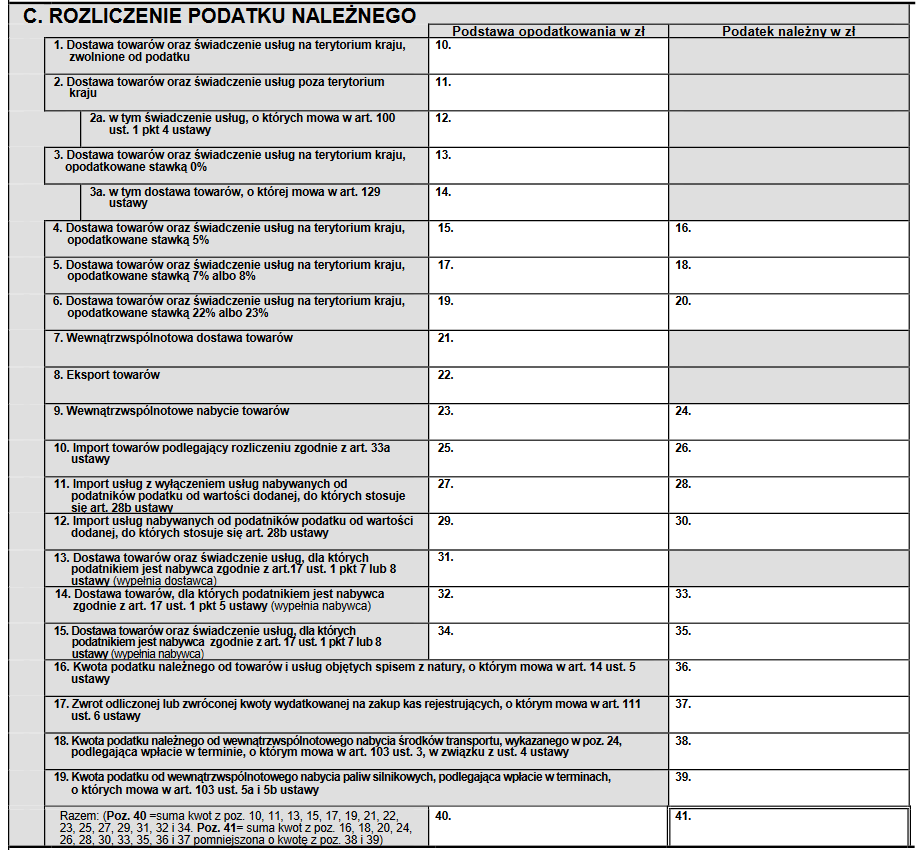

– poz.10-39 – tutaj wykazujesz w pierwszej kolumnie zsumowane kwoty netto z ewidencji sprzedaży z podziałem na stawki VAT i rodzaj sprzedaży, a w prawej kolumnie zsumowane kwoty podatku należnego,

– poz. 40 – podsumowanie sprzedaży w kwotach netto,

– poz. 41 – podsumowanie podatku należnego,

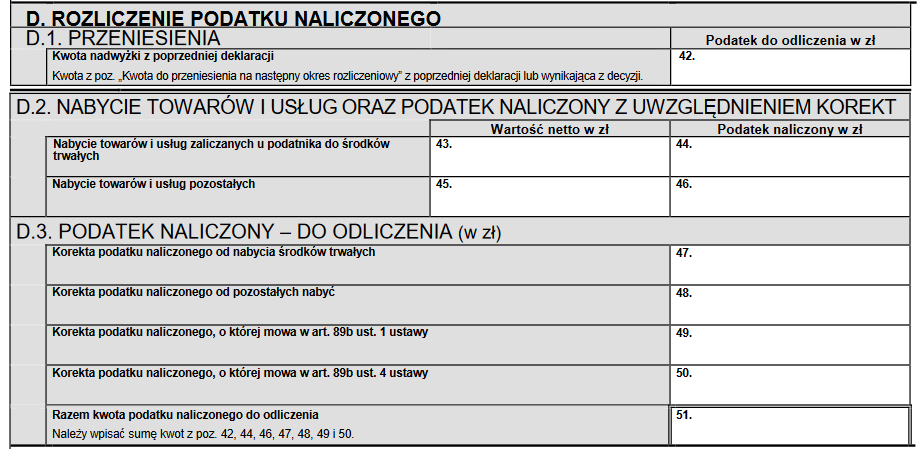

– poz. 42 – tutaj wpisujesz kwotę nadwyżki podatku naliczonego nad należnym z poprzedniej deklaracji VAT-7 jeśli wystąpiła i w poprzednim miesiącu wykazałeś, aby nadwyżka ta została przeniesiona na następny okres rozliczeniowy,

– poz. 43 i 44 – wykazujesz wartość netto oraz podatek naliczony od nabycia środków trwałych,

– poz. 45 i 46 – wykazujesz kwotę netto i podatku naliczonego od pozostałych kosztów,

– poz. 47-50 – wykazujesz korekty podatku naliczonego, ale tylko samą wartość podatku VAT,

– poz. 51 – podsumowanie wartości podatku naliczonego z części D,

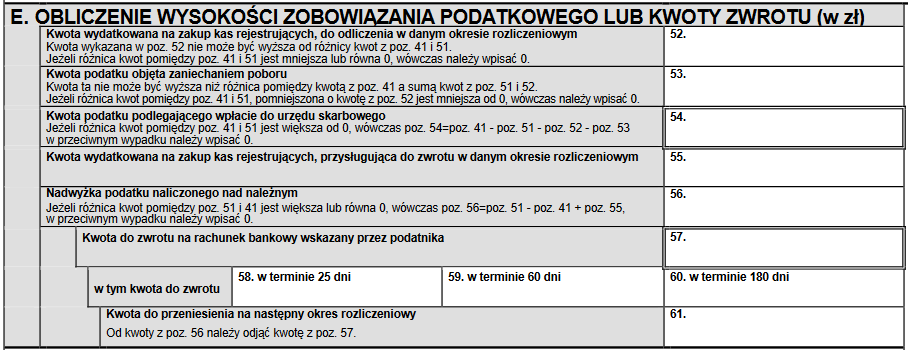

– poz. 52 – w pozycji tej wykazujesz kwotę jaką możesz odliczyć w związku z zakupem kasy rejestrującej,

– poz. 53 – wykazujesz kwotę podatku objętą zaniechaniem poboru, zgodnie z art. 22 Ordynacji Podatkowej,

– poz. 54 – należy wykazać kwotę podatku podlegającą wpłacie do Urzędu, jest to różnica pomiędzy wartością podatku należnego i naliczonego,

– poz. 55 – tutaj wykazujesz kwotę wydatkowaną na zakup kasy rejestrującej, którą musisz zwrócić,

– poz. 56 – podajesz wartość nadwyżki podatku naliczonego nad należnym,

– poz. 57 – wykazujesz kwotę do zwrotu na Twój rachunek bankowy,

– poz. 58-60 – wykazujesz kwotę, o zwrot której wnioskujesz do Urzędu w zależności od terminu w jakim chcesz, aby Urząd zwrócił Tobie nadwyżkę,

– poz. 61 – w tej pozycji możesz wykazać nadwyżkę podatku naliczonego nad należnym jeśli chcesz, aby nadwyżka ta została przeniesiona na kolejny okres rozliczeniowy i została wykazana w poz. 42 w kolejnej deklaracji,

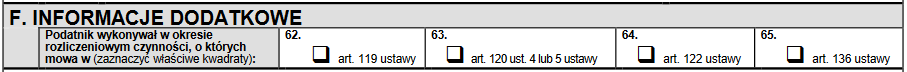

– poz. 62 – zaznaczasz jeśli prowadzisz biuro turystyczne i rozliczasz VAT metodą marży,

– poz. 63 – zaznaczasz jeśli dokonujesz dostawy towarów używanych, dzieł sztuki, przedmiotów kolekcjonerskich lub antyków i rozliczasz VAT metodą marży,

– poz. 64 – zaznaczasz jeśli sprzedajesz złoto inwestycyjne,

– poz. 65 – zaznaczasz w przypadku kiedy masz do czynienia z procedurą uproszczoną podczas wewnątrzwspólnotowych transakcji trójstronnych,

– poz. 66-67 – zaznaczasz odpowiednio jeśli do deklaracji dołączasz lub nie wniosek o zwrot podatku lub wniosek o przyspieszenie zwrotu podatku VAT,

– poz. 68 – wypełniasz jeśli do deklaracji dołączyłeś VAT-ZD (jest to deklaracja, dzięki której występujesz o zwrot podatku VAT należnego w przypadku kiedy Twój kontrahent nie uregulował płatności w terminie 150 dni od terminu płatności za Twoją usługę czy za kupiony od Ciebie towar),

– poz. 69 – podajesz ilość deklaracji VAT-ZD, które dołączasz do VAT-7,

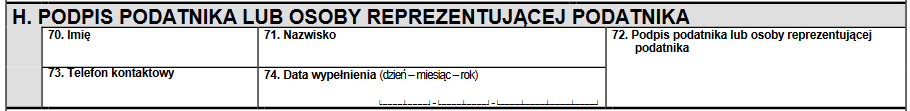

– poz. 70-74 – tutaj wypełniasz swoje dane, datę oraz podpis,

– poz. 75-77 – wypełnia pracownik Urzędu Skarbowego.

Wypełnianie deklaracji VAT-7 lub VAT-7K może nie należy do prostych, ale korzystając z powyższego opisu z pewnością poradzisz sobie z tym zadaniem. Najważniejszym elementem jest, aby prawidłowo ująć sprzedaż w ewidencji sprzedaży VAT, a dalej przeniesienie danych i zaznaczenie odpowiednich pól w deklaracji nie będzie trudne.

Pamiętaj tylko, że w deklaracji za okresy kwartalne czyli VAT-7K wykazujesz zsumowaną sprzedaż oraz koszty z całego kwartału. Pamiętaj również, że deklarację VAT musisz przekazać do Urzędu do 25 dnia kolejnego miesiąca po miesiącu rozliczanym.

Autor kilkudziesięciu artykułów o tematyce biznesowej w branżowych mediach. Od lat realizuje misję edukowania przedsiębiorców ws. skutecznego korzystania z faktoringu poprzez tworzenie i dystrybuowanie treści. Absolwent Politechniki Warszawskiej, gdzie uzyskał tytuł magistra Administracji ze specjalizacją Finanse i Bankowość. Redaktor naczelny biznesowego serwisu portal.faktura.pl.

Polecane artykuły

27.01.2026

System Faktura.pl ma możliwość automatycznego wyliczania oraz księgowania różnic kursowych. Warunkiem jest dodawanie w systemie płatności do faktur w walucie obcej oraz posiadanie pakietu księgowość.

czytaj dalej24.01.2026 (Aktualizacja: 27.01.2026)

Każdy przedsiębiorca, który planuje zakładać firmę lub rozwijać już istniejące przedsiębiorstwo, prędzej czy później zetknie się z tematem PKD. Dlatego warto wiedzieć, jak dobrać kod PKD, jak przebiega rejestracja oraz jak sprawdzić, czy wybrane kody są odpowiednie do charakteru prowadzonej firmy.

czytaj dalej29.12.2025 (Aktualizacja: 13.01.2026)

Ile wynosi składka ZUS dla jednoosobowej firmy?

czytaj dalej