Faktura VAT marża – zalety i wady

24.08.2017 (Aktualizacja: 07.04.2025)

24.08.2017 (Aktualizacja: 07.04.2025)

Marża jest to różnica pomiędzy kwotą, za jaką sprzedałeś towar, a kwotą, za jaką go kupiłeś. Potocznie mówiąc jest to Twój zysk brutto. Wysokość marży określana jest procentowo lub kwotowo. To właśnie ta różnica (zysk brutto) jest podstawą do naliczenia podatku VAT. Żeby to zrobić, musisz ustalić, jaka jest wartość netto marży (zysk netto). W dokładne wyliczenia pobawimy się w dalszej części artykułu.

Opodatkowanie marży jest bardzo korzystnym rozwiązaniem, ponieważ podatek VAT jest tu sporo niższy niż przy klasycznym, 23-procentowym opodatkowaniu usług czy towaru. Wysokość podatku VAT jest wprawdzie taka sama, tj. 23%, jednak liczona jest od dużo mniejszej kwoty, czyli od samej marży, a nie od wartości netto sprzedaży. Jest jeden minus. Niestety procedura VAT marża nie jest dla każdego. Mogą z niej skorzystać tylko podmioty, które świadczą określone w ustawie usługi. Takimi usługami są:

– usługi turystyczne,

– sprzedaż towarów używanych (np. samochody),

– sprzedaż przedmiotów kolekcjonerskich i antyków,

– sprzedaż dzieł sztuki.

W przypadku usług turystycznych marżę określamy jako różnicę między wartością usługi (np. kwotą wycieczki zagranicznej sprzedawanej turyście) a kwotą, jaką pośrednik turystyczny zapłacił za tę wycieczkę, kupując ją od biura podróży. VAT marży nie możesz zastosować, jeśli część usług turystycznych wykonujesz we własnym zakresie, tzn. nie „odkupujesz” ich od innych usługodawców.

Wybierz polecany program do faktur

Ustawa o VAT dziełami sztuki określa obrazy, kolaże, płyty dekoracyjne, rysunki i pastele wykonane w całości przez artystę. Są to także oryginalne sztychy, druki i litografie, oryginalne rzeźby oraz posągi, gobeliny oraz tkaniny ścienne, a także fotografie.

Przedmioty kolekcjonerskie to znaczki pocztowe lub skarbowe, stemple pocztowe, koperty pierwszego obiegu, kolekcje oraz przedmioty kolekcjonerskie o wartości zoologicznej, botanicznej, mineralogicznej, anatomicznej, historycznej, archeologicznej, paleontologicznej, etnograficznej lub numizmatycznej.

Przez antyki rozumie się przedmioty inne niż wymienione w powyższych akapitach, których wiek przekracza 100 lat.

W tych trzech przypadkach procedura wyliczania marży jest taka sama jak i przy innych usługach, tzn. jest to różnica między ceną sprzedaży a ceną nabycia dzieła sztuki czy antyku.

Najczęstszym przykładem sprzedaży dzieł sztuki, antyków czy przedmiotów kolekcjonerskich na fakturę VAT marża jest antykwariat.

Artykuł 120 ustawy o VAT określa, co kryje się pod tajemniczym pojęciem „towary używane”. Wg ustawy są to: „ruchome dobra materialne nadające się do dalszego użytku w ich aktualnym stanie lub po naprawie, inne niż określone w pkt 1-3 (antyki, dzieła sztuki i przedmioty kolekcjonerskie) oraz inne niż metale szlachetne lub kamienie szlachetne”.

Być może miałeś kiedyś do czynienia z kupnem samochodu lub telefonu komórkowego w komisie na fakturę VAT marża. Są to najlepsze i najczęściej spotykane przykłady towarów używanych sprzedawanych w tej procedurze. Procedura wyliczania podatku VAT jest taka sama jak w powyższych przypadkach.

Korzystanie z procedury VAT marża jest przywilejem, a nie obowiązkiem. Jeśli chcesz korzystać z klasycznego rozliczania podatku VAT, tj. wystawiać faktury VAT z 23-procentowym podatkiem VAT, nie ma żadnych przeciwwskazań.

Niższy podatek VAT to oczywiście duża zaleta VAT marży. Jednakże są też minusy tej procedury. Żebyś sam mógł porównać i się przekonać, przedstawię wszystko w tabeli poniżej:

WADY |

ZALETY |

|

|

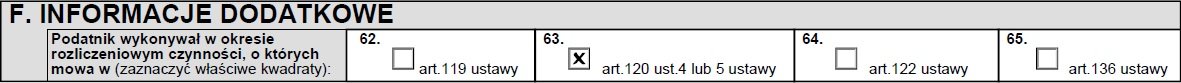

W przeciwieństwie do wyliczania marży, sam proces wypełniania deklaracji jest łatwiejszy. Najpierw wyliczamy kwotę netto marży i tak ustaloną podstawę opodatkowania wpisujemy do deklaracji wraz z należną kwotą podatku VAT. Do tego musimy tylko pamiętać, aby w pozycji 63 zaznaczyć kwadrat, który informuje Urząd, że dokonaliśmy sprzedaży towarów omawianych w artykule, tj. antyków, towarów używanych, dzieł sztuki czy przedmiotów kolekcjonerskich.

Sama faktura dokumentująca sprzedaż z marżą, wygląda bardzo podobnie do zwykłej faktury VAT. Tylko jest prostsza. Obowiązkowo musi być na niej adnotacja „faktura VAT marża”, ale już w tabeli opisującej usługę wpisujemy tylko nazwę usługi oraz jej ilość, cenę i wartość. Nie wpisujemy żadnej stawki podatku VAT, ani rozróżnienia na kwotę netto i brutto. Stawka podatku VAT i samej wartości marży nie jest istotną informacją dla kupującego. I to w tych dwóch najważniejszych punktach robimy najwięcej błędów.

Liczenie podatku VAT od marży jest bardzo proste. Spójrz na poniższy podstawowy system wyliczania marży:

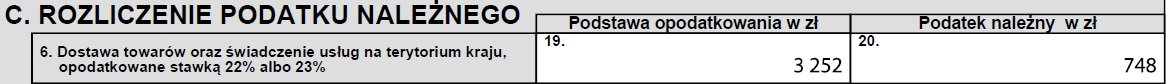

5000 zł brutto – 1000 zł brutto = 4000 zł brutto marży

4000 zł brutto : 1,23 = 3252,03 zł netto marży

4000 zł brutto – 3252,03 zł netto = 747,97 zł VAT-u

W deklaracji VAT-7 przedstawimy to następująco (w zaokrągleniach):

Jak widzisz, nie tak bardzo. Jeśli tylko wykonujesz usługi, które można objąć marżą, będzie to dla Ciebie najkorzystniejsze rozwiązanie pod względem podatkowym jak i formalnym. Zapłacisz niższy podatek VAT i wystawisz prostszą fakturę. Fakturę VAT marża intuicyjnie wystawisz w programie do faktur Faktura.pl. Formularz faktury jest tam przygotowany zgodnie z przepisami, więc nie musisz się zastanawiać nad każdym polem. Jeśli jednak nadal będziesz mieć wątpliwości, możesz zawsze zajrzeć do Ustawy o podatku od towarów i usług albo zapytać zaufanej księgowej.

Autor kilkudziesięciu artykułów o tematyce biznesowej w branżowych mediach. Od lat realizuje misję edukowania przedsiębiorców ws. skutecznego korzystania z faktoringu poprzez tworzenie i dystrybuowanie treści. Absolwent Politechniki Warszawskiej, gdzie uzyskał tytuł magistra Administracji ze specjalizacją Finanse i Bankowość. Redaktor naczelny biznesowego serwisu portal.faktura.pl.

Polecane artykuły

03.02.2026

Połączenie konta Faktura.pl z KSeF zajmuje maksymalnie 5 minut.

czytaj dalej27.01.2026

System Faktura.pl ma możliwość automatycznego wyliczania oraz księgowania różnic kursowych. Warunkiem jest dodawanie w systemie płatności do faktur w walucie obcej oraz posiadanie pakietu księgowość.

czytaj dalej24.01.2026 (Aktualizacja: 27.01.2026)

Każdy przedsiębiorca, który planuje zakładać firmę lub rozwijać już istniejące przedsiębiorstwo, prędzej czy później zetknie się z tematem PKD. Dlatego warto wiedzieć, jak dobrać kod PKD, jak przebiega rejestracja oraz jak sprawdzić, czy wybrane kody są odpowiednie do charakteru prowadzonej firmy.

czytaj dalej